Etter en lang pause er det på tide med tredje utgave av usikkerhetens porteføljetanker. Det har skjedd mye de siste årene, og dette innlegget er en samling av løse tanker om alt fra renter, aksjemarkedet, krypto, rammevilkår og annet som påvirker måten jeg investerer.

De to første:

- Usikkerhetens porteføljetanker (10.05.2020)

- Usikkerhetens porteføljetanker #2 (15.11.2020)

Rammevilkår

Det hadde vært fint hvis vi hadde politikere som ønsket stabile rammevilkår for sparing og investering. Skatt på avkastning går bare én vei: Opp. For 2023 skal staten ha 37,84 prosent av avkastningen din. Opp fra 35,2 prosent i 2022 og 31,68 prosent i 2021. I 2016 var skattesatsen 28,75 prosent.

Som eneste parti ville SV fjerne BSU-ordningen. Nå har de delvis lyktes siden fordelene i BSU-ordningen halveres. Fra 2023 går skattefradraget ned fra 20 prosent til ti prosent av maksimalt 27.500 kroner i året.

IPS kuttes også. Jeg sparer ikke i IPS på grunn av manglende fleksibilitet (pengene er låste) og arv (jeg ønsker ikke at arven min skal gå til barnepensjon og ektefellepensjon hvis jeg dør). Likevel mener jeg det er håpløst å kutte IPS når de samme politikerne sier vi må ta mer ansvar for egen pensjon.

Som Tom Staavi skriver i Regjeringens merkelige dobbelkommunikasjon:

Frem til 1. januar 2022 har det vært mulig å spare inntil 40.000 kroner årlig i individuell pensjonssparing, men fra i fjor ble denne muligheten redusert betraktelig. Fra 2022 er det kun mulig å spare 15.000 kroner i året – det vil si 1250 kroner i måneden.

Hallgeir Kvadsheim oppsummerer det fint til Nettavisen:

Man snakker i det vide og det brede om behovet for boligsparing på grunn av utlånsforskriften, og egen pensjonssparing på grunn av pensjonsreformen. Men så kutter man ned de på konkrete spareordningene som er rettet mot disse utfordringene.

Da er det bare å spørre seg: Hvilket parti er det første som finner ut at skattefritt uttak av innskudd på aksjesparekonto er for gunstig?

Renter

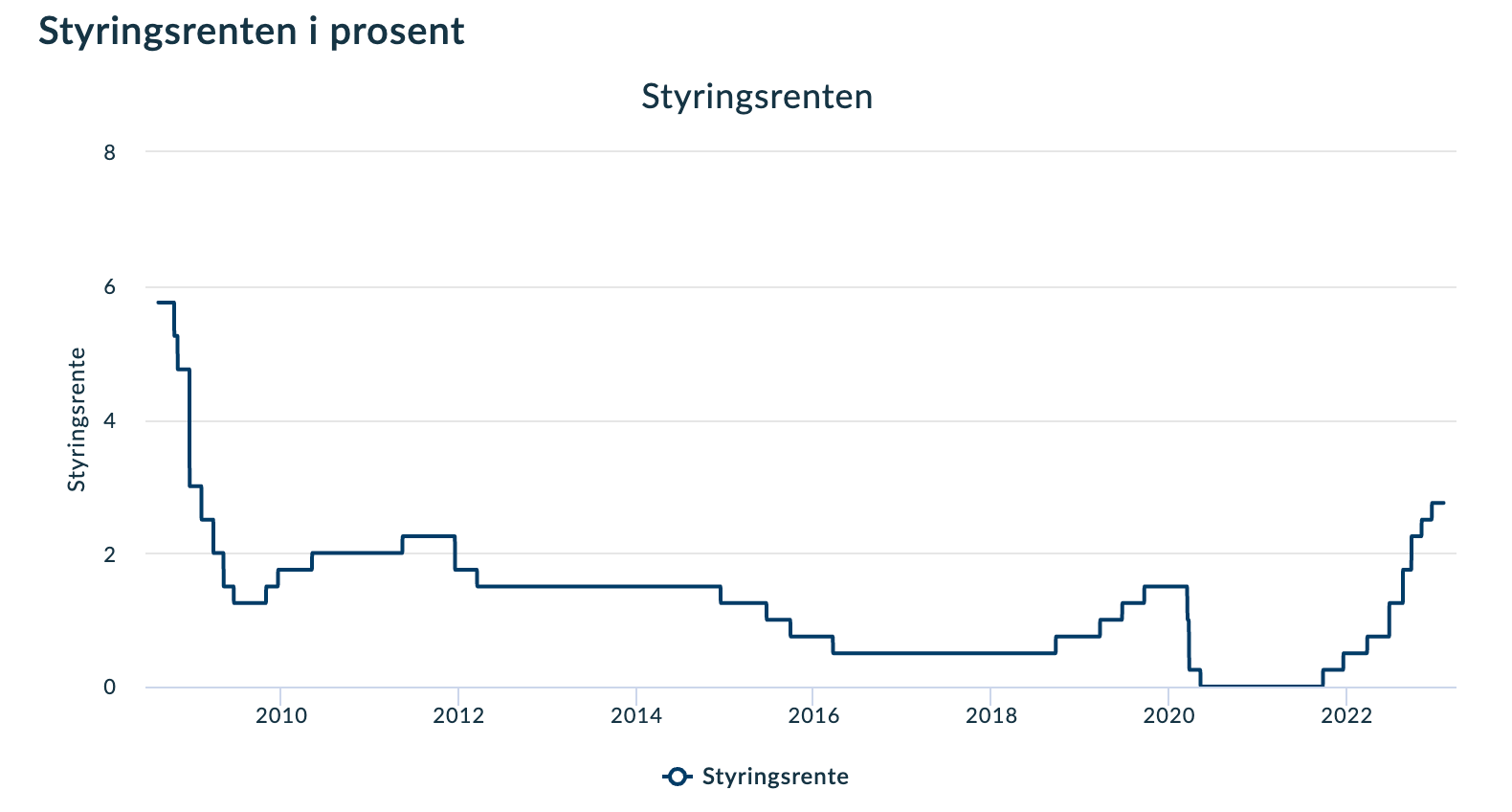

Styringsrenten er nå den høyeste siden 2009:

Det sender naturligvis boliglånsrenten opp. Den beste renta ligger nå på rundt fire prosent. Det er 40.000 kroner i rente i året per million kroner i lån. For et par år siden var vi vant til å betale drøyt 10.000 kroner per million.

Det gjør noe med nedbetalingstiden. Med fire prosent rente på et lån på fire millioner kroner tar det 25 år å betale det ned med 15.901 kroner i månedlig innbetaling.

Med 1,20 prosent rente og samme innbetaling er boligen nedbetalt på 18 år.

Det gjør også at vi er ferdige med TINA (There is no alternative (til aksjer)). Norske investorer flokker til rentefond. Bjørn Erik Sættem i Nordnet skriver i Optimismen tilbake, high yield-rentefond på kjøpstoppen:

De tre mest kjøpte fondene i januar var Alfred Berg Nordic High Yield, Sissener Corporate Bond og Fondsfinans High Yield. Disse tre fondene har gitt en avkastning på mellom 4 og 9 prosent siste året, noe som er bedre enn de fleste aksjefond og bedre enn snittet for high yield-kategorien.

Den løpende renten i de fleste norske og nordiske high yield-rentefond er nå på 9-10 prosent. Det oppleves attraktivt. I tillegg har nok den siste skatteendringen fra regjeringen en viss effekt, ved at skatt på aksjegevinster har økt enda mer, mens rentebeskatningen har ligget på stedet hvil i flere år.

Sammenlignet med aksjer er det mindre risiko, mindre skatt og opp mot ti prosent avkastning. Noe å vurdere?

Teknologiaksjer

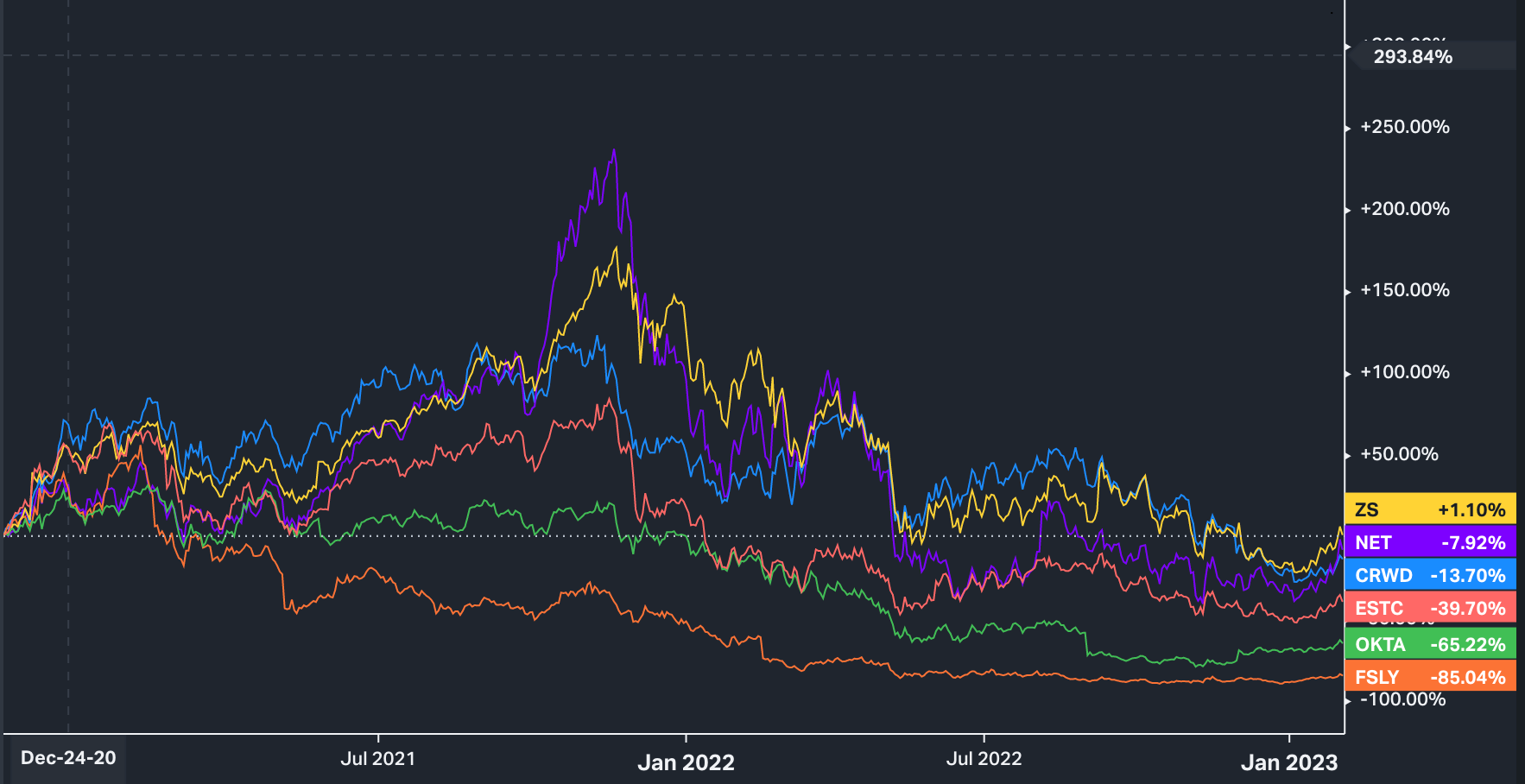

Når vi snakker om renter må jeg skrive om teknologiaksjer. Jeg har skrevet om teknologiaksjer i en aksjeboble, hvordan jeg vurderer teknologifond og ikke minst i Usikkerhetens porteføljetanker #2. I sistnevnte innlegg skrev jeg om cybersikkerhet. Det er en langsiktig trend som gjelder fremdeles, men det gjør ikke nødvendigvis selskapene til en god investering. Her er hvordan det har gått med aksjene til selskapene jeg nevnte i Usikkerhetens porteføljetanker #2 siden innlegget ble skrevet (foruten Proofpoint som ble kjøpt opp).

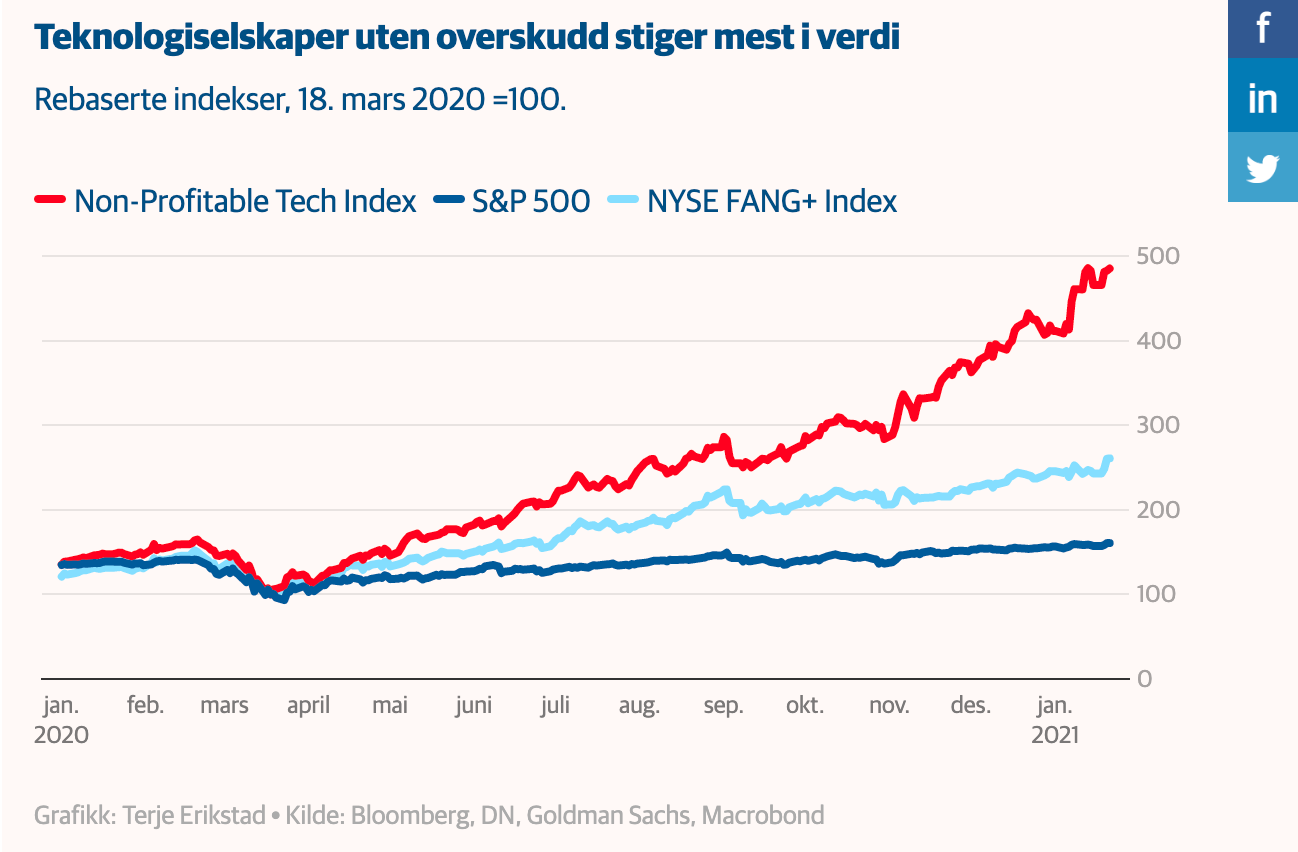

I alle innleggene om teknologiaksjer har jeg nevnt selskaper som inngikk i Goldman Sachs Non-Profitable Tech Index. Med andre ord: Selskaper som ikke tjener penger. Terje Erikstad i Dagens Næringsliv mente bare investorpyser krever overskudd av selskapene med hint til rentenivået:

Det er særlig etter at den amerikanske sentralbanken i mars i fjor satte renten til null og kjørte på med støttetiltak at verdien av teknologiselskapene uten profitt gikk rett i været. Mantraet i markedet er at det er fremtidig vekst som er verdifullt i en verden med null- eller minusrenter.

Indeksen til Goldman Sachs gikk i været:

Den mest nyanserte artikkelen om tekselskaper som ikke tjener penger var i Financial Times:

Now there are two ways to frame this chart. One is that the stock market has totally lost its marbles, and in a bid to make as much money in as little time as possible has decided to become one giant momentum trade which consumes ever more of itself as it feeds itself. Plausible sure, but a bit simplistic for our tastes.

Det er biten jeg tok med meg fra norske kommentarer og twitrere. Financial Times fortsatte:

The second take is that a lot of these companies -- such as Cloudflare, MongoDB and Roku -- are high growth, high-gross margin companies which should be re-investing all of their revenues back into the business to achieve scale. In fact, if they were making profits, it would be an admission that their end markets aren’t as big, or as lucrative, as once thought. The reality is, both are true. Chinese electric car company Nio and hydrogen fuel cell business Plug Power have clearly become wild vehicles for speculative activity (they’re both in our EV Bubble spreadsheet), while Spotify has solid prospects to become the outright winner in digital audio. And, to get there, it needs to invest in line items such as research and development and whizz-kid coders. It does leave a question though: when a few of these more spivvy names crack -- will it take the decent companies with them? To be honest, we don’t have a clue.

Når vi ser tilbake er fakta at alt krakket uavhengig av markedsposisjon og fremtidsutsikter. Jeg skal innrømme i min naivitet at jeg ikke trodde alt skulle falle like mye (også uavhengig av prising). Det ble reversion to the mean.

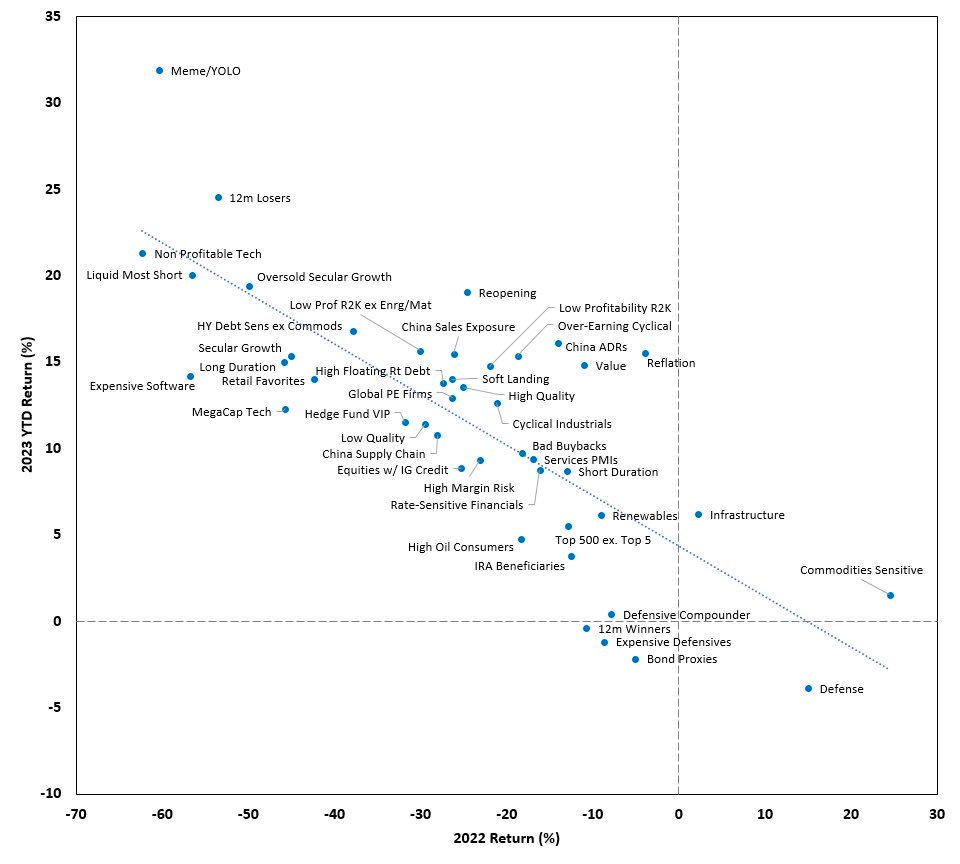

Nå er vi i 2023. Og for januar har historien gjentatt seg. Denne gang med et betraktelig høyere rentenivå. Flere av de mest spekulative navnene i Goldman Sachs Non-Profitable Tech Basket har mer enn doblet seg siden i bunnen i oktober/november.

Dette er en fantastisk visualisering av aksjemarkedet hittil i år fra Goldman Sachs. Meme/YOLO-aksjer gjør det best etterfulgt av fjorårets tapere og uprofitabel teknologi:

Personlig tror jeg ikke resten av året blir like lyst for teknologi. Forklaringen på avkastningen hittil i år som jeg ser det er:

- Altfor mye penger var ute av markedet i desember (mye salg for å realisere tap).

- FED har begynt å snakke om deflasjon igjen.

- Shorting av selskaper som allerede hadde gått ned 70-99 prosent.

Galskapen er komplett når det kommer til selskaper som markedsfører bruk av kunstig intelligens. Buzzfeed doblet seg på én dag fordi de kom med en artikkel om at de skulle erstatte journalister med kunstig intelligens.

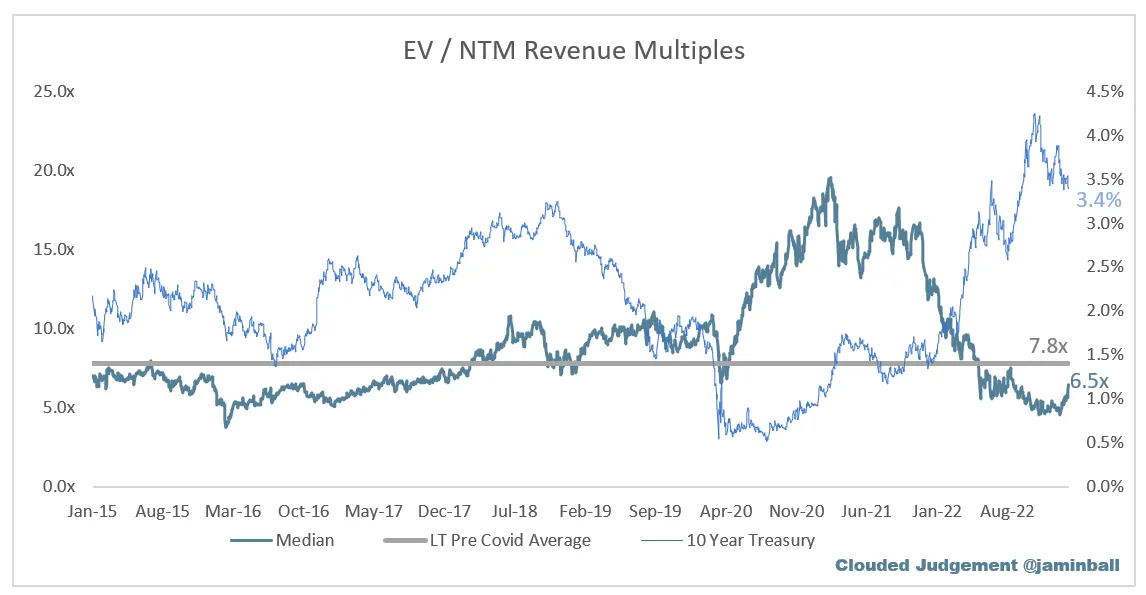

Det sagt. Teknologi (i hvert fall SaaS) som helhet så relativt fornuftig priset ut i starten av året.

Det store spørsmålet er hva som skjer i løpet av de neste kvartalene. Utfordringen for skyleverandørene og teknologiselskapene er at det faktisk er ganske lett å skalere ned bruken.

Som Amazon sa:

By and large, what we’re seeing is just an interest and a priority by our customers to get their spend down as they enter an economic downturn.

Det medfører også lavere vekst:

As we look ahead, we expect these optimization efforts will continue to be a headwind to AWS growth in at least the next couple of quarters. So far in the first month of the year, AWS year-over-year revenue growth is in the mid-teens.

For ett år siden vokste AWS med over 40 prosent. Amazon er ikke alene. Bill.com guidet flatt på betalingsvolum mot 60 prosent vekst for ett år siden. Meta (Facebook) meldte om negativ vekst. Atlassian (som "alle" selskaper bruker) tjener penger per brukerlisens. De er ikke immune heller:

On the user expansion side, that’s the other major headwind. This is basically people going from 20 users of Jira Software to 30 users of Jira Software. That, too, is another headwind we are seeing. We are seeing that largely slowed down across Q1 and Q2, and became more pronounced in Q2 within our smaller customer base. Once again, we see that in activity rates, we see the people adding their users and we see that in the overall monthly billing going forward.

That said, as we look into this particular quarter compared from Q2 to Q3, we have seen largely the amount of customers that were downloading or downgrading from the paid plans down to our free plan. That’s all people going from 11 or 12 users to 10 or nine users, actually start to subside and that’s come back in January a little bit more positively."

I fjor meldte Atlassian at de var sikre på veksten tre år frem i tid.

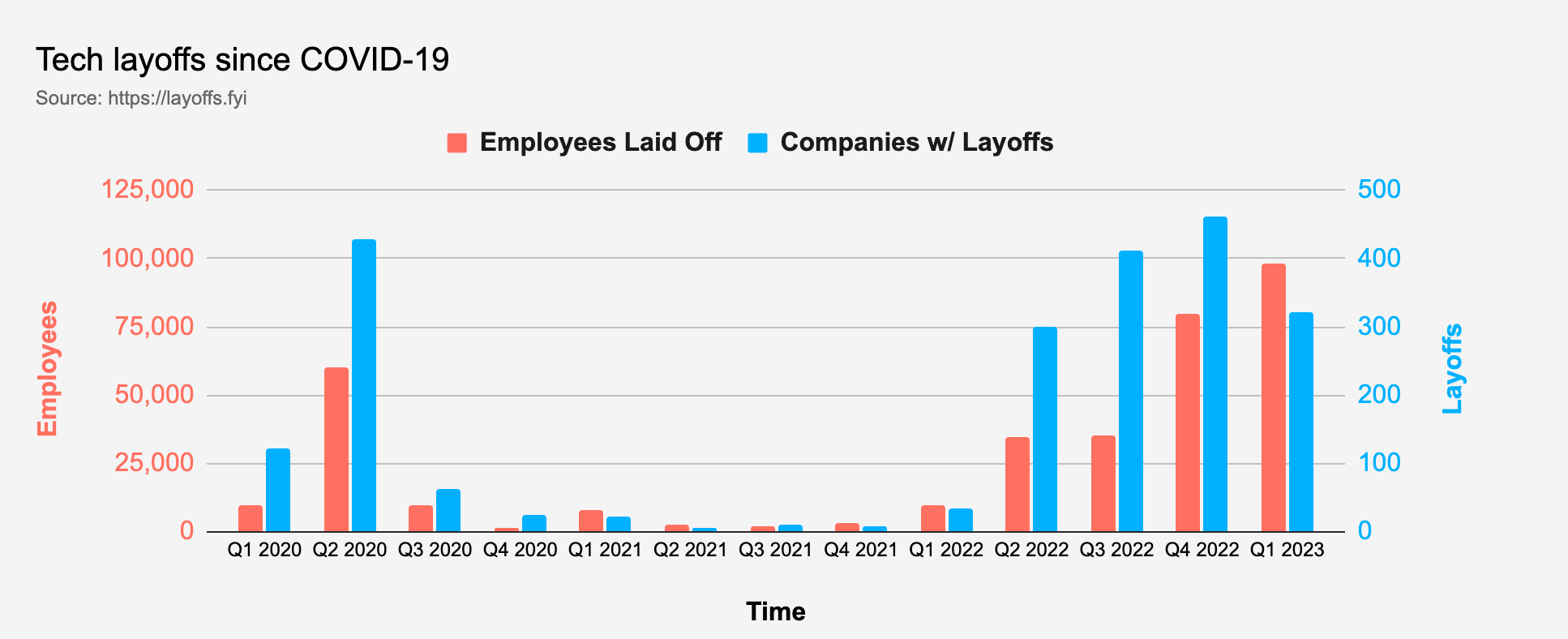

Dårligere tider medfører nedskjæringer.

For selskaper som effektiviseres kan det øke profitten, men hvis basisen for verdsettelsen av aksjen var fremtidig vekst er det ikke nedskjæringer du ønsker.

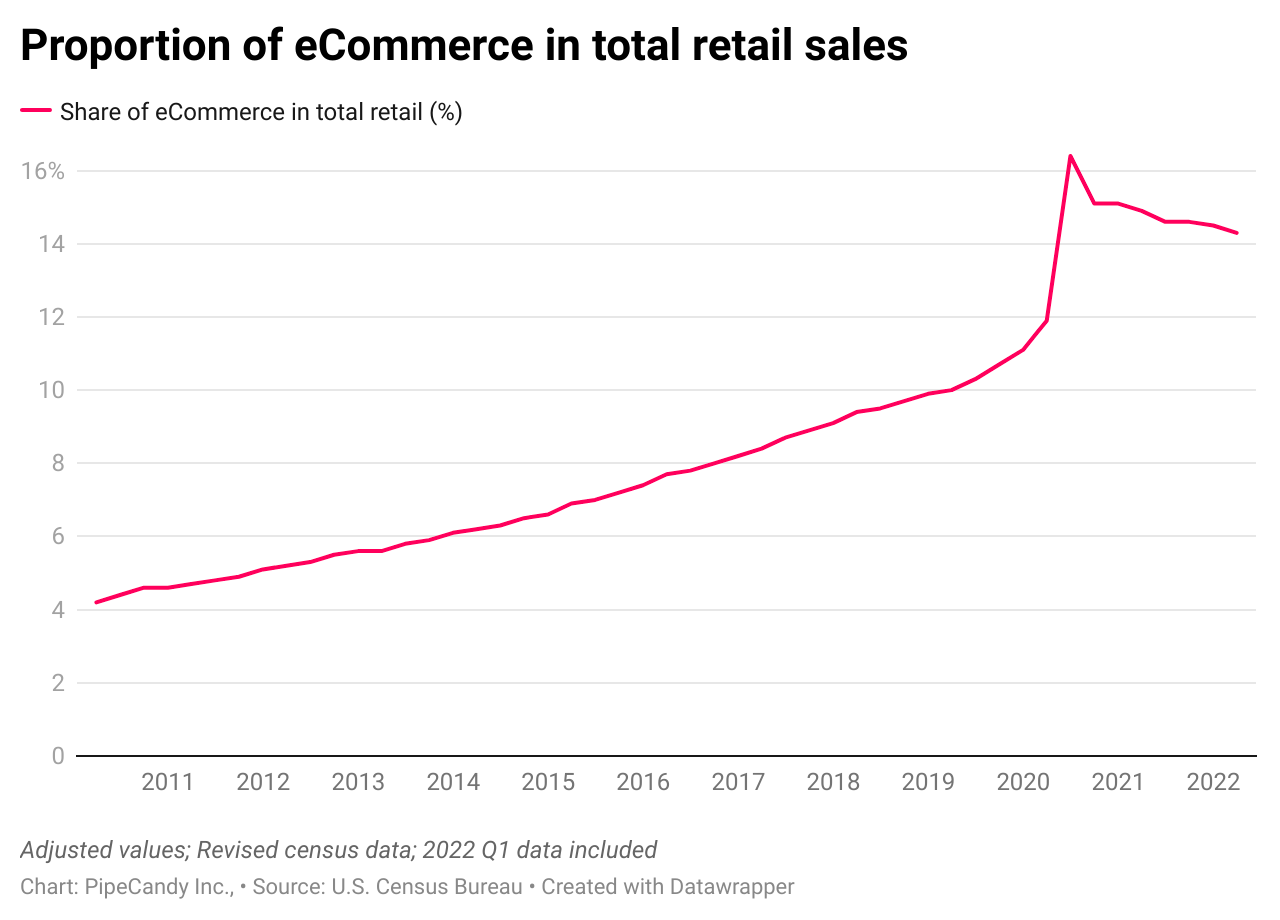

Som avslutning: Som teknolog var jeg for optimistisk med tanke på hvor lenge det er mulig å opprettholde høy veksttakt for en del teknologiselskaper. Jeg var også for optimistisk med tanke på hvor permanente endringer vi ville se på grunn av korona. Selv netthandel går tilbake til trendlinjen, og det tyder på at korona ikke har gitt en varig endring på vanene våre der heller.

Da står vi egentlig igjen med bare.... hjemmekontor?

Krypto

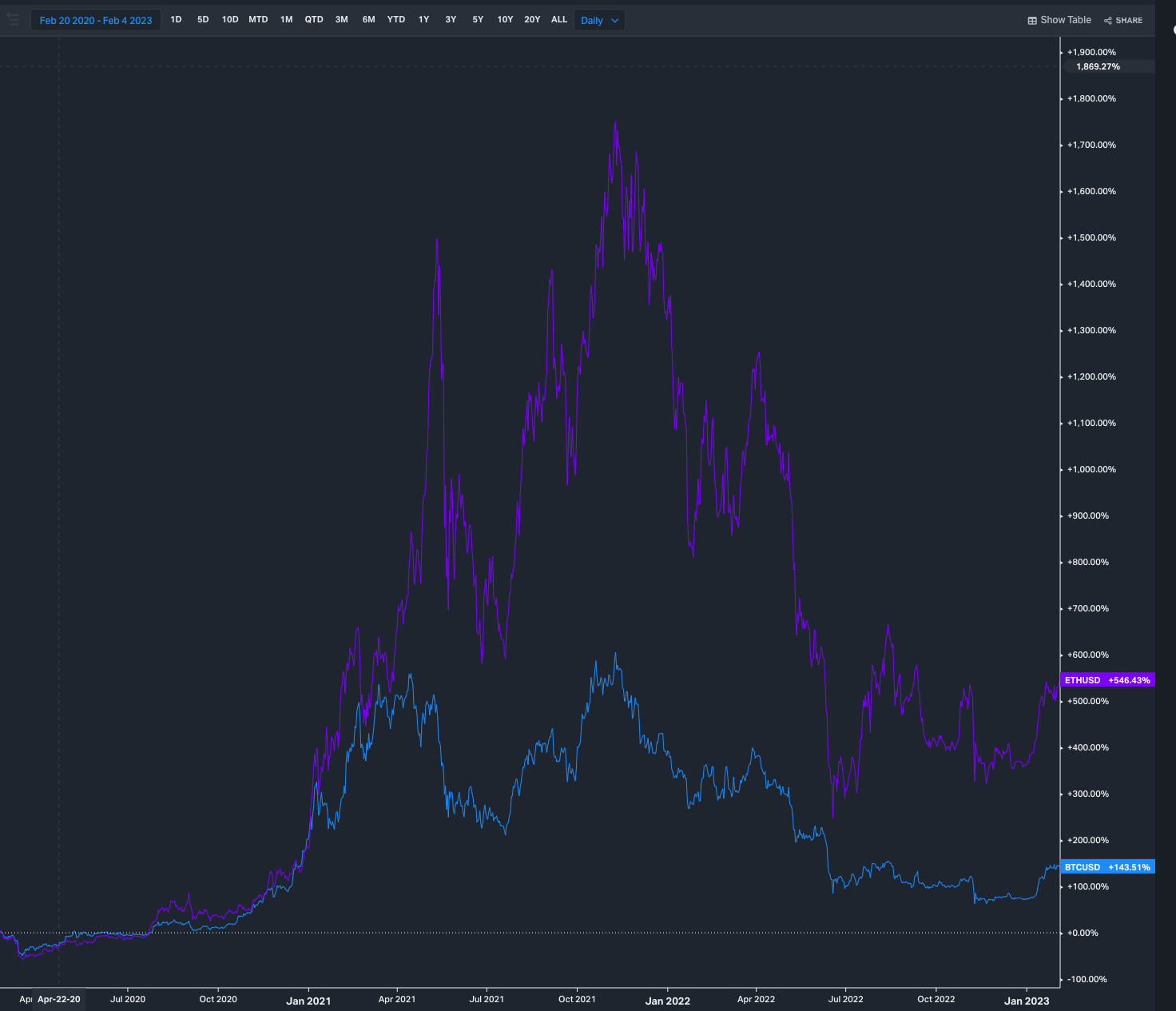

Krypto har også gått i været i 2023. Mye av samme grunn som teknologiaksjene. I april 2020 skrev jeg Investere i gull og krypto etter korona. Der skrev jeg følgende om krypto:

Jeg ønsker noe krypto nå fordi:

1. Jeg ser på Bitcoin som en opsjon hvis det skulle eksplodere på oppsiden.

2.Bitcoin følger stort sett ikke samme utvikling som aksjemarkedet.

3.Bitcoin er ikke en uendelig ressurs i motsetning til penger.

4. Bitcoin-halveringen i mai bør, basert på historien, føre til høyere pris.

Innlegget ble skrevet da bitcoin var på drøyt $7.000. Det fikk jeg godt betalt for.

Punkt to stemmer ikke lenger. Krypto er ikke lenger like interessant som et investeringsalternativ til for eksempel teknologiaksjer. Punkt en og tre henger også sammen. Når det strammes til i pengepolitikken er sannsynligheten også mindre for eksplosjon på oppsiden.

Teknologiaksjene har gjort en mean reversion siden før korona. Det er ikke mange uker siden Amazons aksjekurs var lavere enn bunnen i koronafallet. Krypto har lang vei ned dit.

Teknologien er noe annet. Jeg har fremdeles tro på et par bruksområder:

- Som betalingsmiddel, og store of value, i land som sliter med lokal valuta som til stadighet devalueres. I slutten av januar devaluerte Libanon valutaen sin med 90 prosent. Det er klart de få som har bitcoin er heldige da. Samtidig har jeg ikke tro på narrativet om at bitcoin blir den gjengse betalingsenheten i land som devaluerer valutaen (og at bitcoin derfor skal stige videre).

- Jeg har faktisk, som en av få virker det som, tro på NFTer som billetter, eksklusivitet og merkevarer. Gitt at brukeropplevelsen forbedres dramatisk. Det fungerer også for kunstnere som en måte å få betalt mer enn én gang for et kunstverk. Jeg er likevel tvilende til at digital kunst kommer til å ta av som noe annet enn en spekulativ boble. NFTer som investering er jeg generelt sett lunken til. Jeg har vært aktiv nok til å se altfor mange scams til å tro at det blir noe av det.

Med tanke på alt som har skjedd det siste året med Terra/Luna, FTX, BlockFi og mange flere er det viktigste fremdeles: Not your keys, not your coins.

Endring

Å endre mening er ikke negativt! Jeg jobber innen IT, og endringene skjer så raskt at det er umulig å henge med. Selskapene som står bak teknologiene jeg jobber med til daglig ble grunnlagt i 2012, 2016 og 2018. Jeg har tidligere i karrieren kastet mange faglige prinsipper ut av vinduet fordi det var en nødvendighet for å holde meg oppdatert.

Mange ble sjokkerte over at jeg kastet kortene i februar før korona og solgte meg ut. Var ikke jeg long-only og bare indeksfond egentlig? Jeg var det. Inntil jeg ikke var det.

Når jeg leser tidligere innlegg jeg har skrevet er noen tidløse. Eksempler er Den ultimate guiden til sparing til barn, Spre investering over tid eller investere alt på en gang?, Jobbe mindre eller kjøpe fritid? og Økonomisk frihet og indikatoren som bestemmer alt.

Mange andre innlegg tåler ikke tidens tann. Det er innlegg som er et resultat av informasjonen jeg har der og da. Et øyeblikksbilde basert på min forståelse som igjen er et resultat av informasjonen jeg konsumerer. Jeg står ikke lenger ved de positive ordene jeg skrev om ARKK nederst i Hvorfor jeg ikke investerer i DNB Disruptive Opportunities. Det jeg trodde var et innovasjonsfond i 2020 har tydelig blitt eksponert som et gamblingfond som til tider ikke vet hva de driver med.

Den mest markante endringen jeg har gjort de siste årene er å endre hvordan jeg konsumerer informasjon. Jeg leser hovedsakelig Substack og kurerte Twitter-lister. Det gjør kildekritikk enda viktigere. En som skriver på Substack trenger ikke å ha samme standarder som en journalist skal ha. Et nylig eksempel er den lange, og velskrevne, artikkelen How America Took Out The Nord Stream Pipeline. Teksten om at USA og Norge sprengte Nord Stream er overbevisende skrevet, og skribenten, Seymour Hersh, har til og med en Pulitzer. Hersh er også kjent for å bli vel konspiratorisk på sine eldre dager. Det tok ikke lang tid før hele artikkelen ble avfeid som fiksjon. Her er ett overbevisende eksempel: Blowing Holes in Seymour Hersh's Pipe Dream.

Er du ikke kritisk til den informasjonen du konsumerer håper jeg du har unngått kombinasjonen investeringer, krypto, TikTok, Telegram og Twitter de siste årene. Det er vanvittig mye lureri og faenskap. Alt fra elendige råd til regelrette svindler. Vær forsiktig!

A sneak peek of one of our top secret trading strategies. h/t @ryanfeller_ pic.twitter.com/V2PFee7vu4

— TTI (@TikTokInvestors) January 17, 2021

Dollar

Med volatiliteten de siste årene må du ha et forhold til valuta hvis du investerer i amerikanske aksjer.

Tidligere har jeg skrevet at jeg er negativ til valutasikring. Kjøpte du amerikanske teknologiaksjer (som meg) i løpet av 2020 kan du ha tapt, i verste fall, over 30 prosent bare på grunn av valuta.

Hva gjør jeg nå?

Endringer i alle punktene over påvirker hvordan jeg sparer og investerer. Usikkerheten er så stor i aksjemarkedet at nye signaler gjør at markedet svinger mellom bearish og bullish daglig.

Jeg tror ikke på januarrallyet er starten på et nytt 2020-2021, men det kommer an på hvordan det går i USA. Blir det hard landing (resesjon i USA), soft landing (ingen eller liten resesjon) eller no landing (permanent høyere renter og sterkt arbeidsmarked)? Flesteparten tror på det første, men blir det soft landing går det oppover. Derfor svinger også markedet med et par prosent på minutter basert på hva Jerome Powell uttaler.

Når alt er så nevrotisk er det enkleste og beste å ignorere alt. Fortsett med månedlig sparing. Hold deg til planen. Selg når du faktisk har en grunn til å selge (som i Når skal du selge aksjefond). Selv om du kun kjøper på toppene går det sannsynligvis bra hvis du er langsiktig som i Tidenes mest uheldige investor.

Samtidig mener jeg at hvis du har høy belåning på bolig er ikke dette riktig tidspunkt å sette alle sparepengene i aksjemarkedet. Nå finnes det faktisk alternativer til aksjemarkedet.

Rammevilkår: Jeg har flyttet mer av sparingen over på aksjesparekonto (som umuliggjør investering i amerikanske aksjer) av skattemessige årsaker. Det er liten tvil om at aksjesparekonto er blitt mer gunstig for langsiktig sparing på grunn av økning i skatt de siste årene.

Renter: Jeg har kjøpt mine første obligasjonsfond på særdeles lenge. Avkastningen begynner å bli interessant sammenlignet med risikoen. Når jeg i tillegg forventer en stor utgift om ikke altfor lenge har jeg ingen utfordringer med å ta ned risikoen litt.

Teknologiaksjer: Jeg er ikke helt ferdig med enkeltaksjer. Teknologiaksjer er fremdeles fokuset, men jeg har benyttet januar til å vekte meg ned. I tillegg er jeg mer bevisst på hvilken pris jeg betaler for selskapene og ikke bare hvilken teknologi jeg tror kommer til å vinne de neste ti årene. Utfordringen med teknologiselskaper for er fremdeles at jeg enten må betale en høy pris for selskaper jeg ønsker å eie, eller betale en akseptabel pris for selskaper jeg egentlig ikke ønsker å eie.

Krypto: Jeg er så godt som ute av krypto. Nå tipper jeg krypto er én til to prosent av porteføljen. Kommer bitcoin ned igjen på nivåer under $10.000 er jeg interessert igjen.

Dollar: Dollaren er nå over ti kroner mot et femårssnitt som ligger i underkant av ni kroner. Jeg bruker valutasikrede fond til å balansere valutarisikoen jeg tar ved kjøp av amerikanske aksjer. Hvis dollaren stiger opp mot 11-12 igjen kommer jeg til å øke valutasikringen betraktelig.

Forandring: Jeg gjør færre aktive valg nå enn for et par år siden, men jeg er ikke tilbake til komplett passitivitet. Jeg forventer at rundt halvparten av porteføljen fremover vil være i globale indeksfond. Resten er enten aktivt forvaltede fond, noe i obligasjonsfond, noe i kontanter og en del i aksjer.

Alt i alt er jeg er egentlig mer bearish enn bullish for det neste halve året. Samtidig aner jeg ikke hvor haren hopper og får med meg mesteparten av en eventuell opptur.

Logg inn for å kommentere