Jeg bytter jobb. Etter åtte år sitter jeg igjen med et solid pensjonskapitalbevis som er mine sparepenger og som jeg skal forvalte selv. Og det skal jeg gjøre til en tiendedel av forvaltningen til KLP.

Hva er pensjonskapitalbevis

Pensjonskapitalbevis er innskuddsbasert pensjon fra en tidligere arbeidsgiver. Pensjonskapitalbevis er dine sparepenger.

Samtidig er sparepengene låste. Pensjonskapitalbeviset skal tidligst utbetales fra 62 år, skal tas ut over minst ti år og minimum til du fyller 77 år.

For å finne ut om du har pensjonskapitalbevis kan du logge på norskpensjon.no.

Gjennom Finansportalens Gebyrsjekken kan du se hvor mye du må betale for forvaltningen av pensjonen din. Her er spareprofilene med 100 prosent aksjer og prisingen på de.

| Spareprofil | Selskap | Adm.gebyr | Forvaltning | Sum gebyr |

|---|---|---|---|---|

| Danica Balanse Offensiv | DANICA | 484 | 750 | 1 234 |

| Eika 100 % Aksjer | DANICA | 484 | 1 500 | 1 984 |

| Danica Valg Aksjer | DANICA | 484 | 1 330 | 1 814 |

| DNB Pensjonsprofil 100 | DNB | 400 | 1 200 | 1 600 |

| DNB Pensjonsprofil Indeks 100 | DNB | 400 | 500 | 900 |

| DNB Pensjonsprofil Indeks 10 | DNB | 400 | 500 | 900 |

| Gjensidige Kombinert Pensjonsprofil Aksjer Privat | GJENSIDIGE | 475 | 890 | 1 365 |

| Handelsbanken 100 | GJENSIDIGE | 475 | 1 500 | 1 975 |

| SKAGEN 100 | GJENSIDIGE | 475 | 1 350 | 1 825 |

| KLP Framtid | KLP | 0 | 400 | 400 |

KILDE: Finansportalen

På et pensjonskapitalbevis på 100.000 kroner med 100 prosent aksjer koster forvaltning og administrasjon alt fra 400 kroner i året hos KLP til 1.984 kroner hos Danica med Eika 100 prosent aksjer.

Er du ung risikerer du at mye av profitten fra aksjemarkedet kommer til å gå til forvaltning hvis du velger en dyr spareprofil.

Optimalisering av pensjonskapitalbevis: Ta kontrollen selv.

Jeg jobber i det private og har hatt innskuddspensjon gjennom hele karrieren.

Etter jobbytte vil jeg ha flere hundretusener i pensjonskapitalbevis fordi jeg har hatt en offensiv profil på pensjonssparingen i et historisk langt bullmarked kombinert med en ganske god innskuddspensjon.

I fjor flyttet jeg mitt første pensjonskapitalbevis til Nordnet.

Det skal sies at det var en flytting med en liten bismak.

Flytteprosessen mellom Nordnet og KLP tok fryktelig lang tid. Når jeg skal flytte igjen kommer jeg til å være på de som hauker for å få fart på flyttingen.

For å flytte pensjonskapitalbevis er ikke som å flytte aksjesparekonto. Du mister tid i markedet siden, i mitt tilfelle, KLP selger fondene og overfører kontanter til Nordnet.

Så hvorfor flytter jeg til Nordnet?

Fordi jeg ønsker å gjøre det selv til en billigere penge enn hos KLP.

Med pensjonskapitalbevis hos Nordnet kan jeg velge fond selv. Mitt nåværende pensjonskapitalbevis står i KLP AksjeGlobal V som koster 0,2 prosent i året. Bare det fjerner halvparten av forvaltningskostnadene til KLP.

Men det kan gjøres enda billigere enn som så.

Hvordan jeg skal få råbillig forvaltning av pensjonskapitalbeviset

Med full frihet på pensjonskapitalbeviset kan jeg kjøpe nesten hva som helst. Og det inkluderer ETF’er.

Den billigste ETF'en koster 0,04 prosent, men for å få tilstrekkelig volum ser det ut til at Invesco S&P 500 UCITS ETF Acc er det billigste aktuelle. Det koster 0,05 prosent i årlig forvaltningshonorar.

Det billigste som dekker verden ser ut til å koste 0,12 prosent.

Jeg vurderer også å legge til Nordnet Superfondet Norge som et gratis fond

I fondsporteføljen min har jeg ingen eksponering mot Norge. Da kan jeg tillate meg å ha en del eksponering mot Norge i pensjonsporteføljen.

Edit: 26.09.2020: Det er ikke lenger gratis. Jeg kommer ikke til å kjøpe Nordnet Superfondet Norge i porteføljen for pensjonskapitalbevis.

Planen min er (dvs var) følgende:

- 80 prosent av pensjonskapitalbeviset settes i Invesco S&P 500 som koster 0,05 prosent.

- 20 prosent av pensjonskapitalbeviset settes i Nordnet Superfondet Norge som er gratis.

Årlig forvaltningshonorar vil være 0,04 prosent. Eller en tiendedel av KLP.

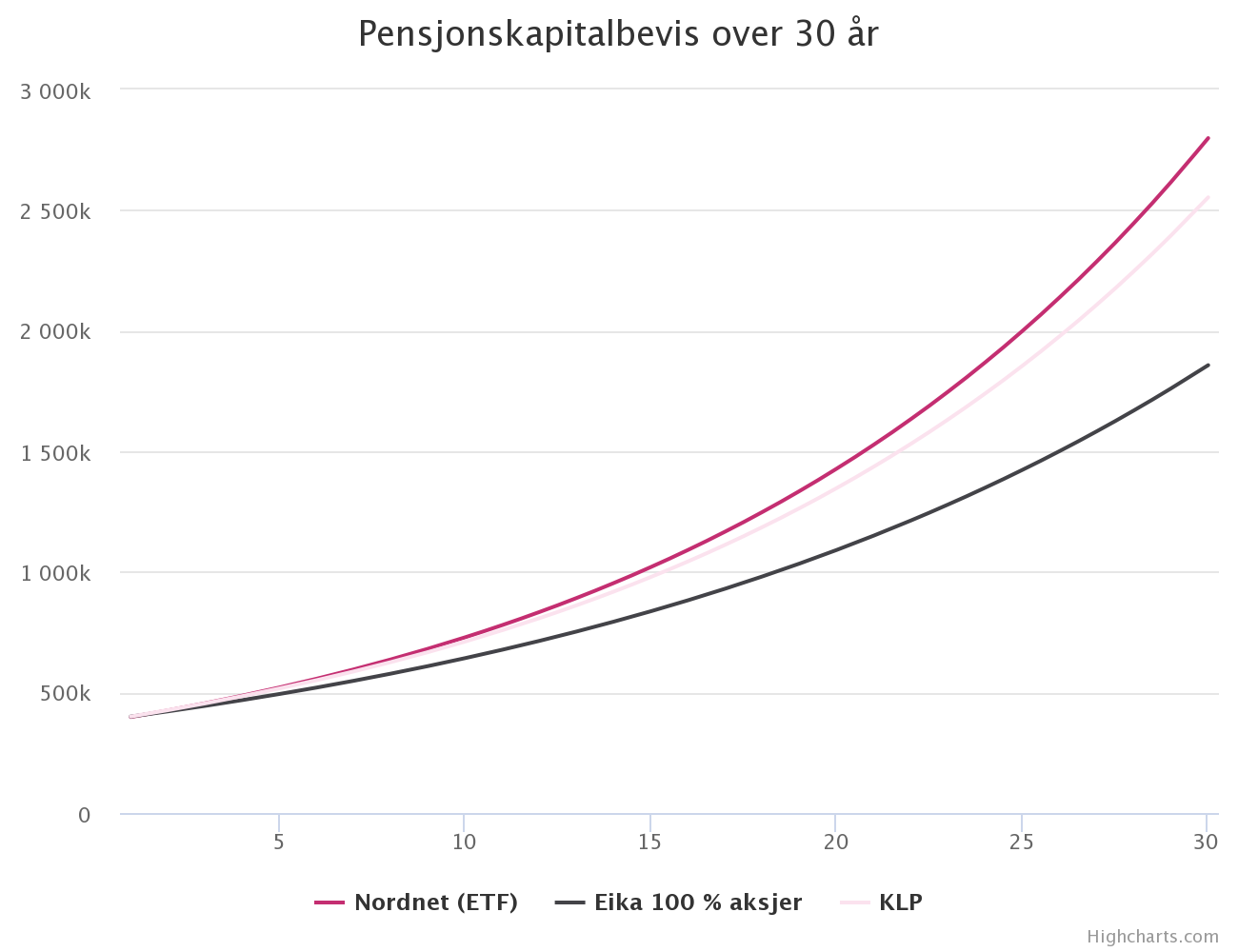

La oss si at jeg har 400.000 i pensjonskapitalbevis nå og at vi kan forvente sju prosent avkastning i gjennomsnitt de neste 30 årene.

Hvordan vil det slå ut med min plan sammenlignet med KLP og den dyreste spareprofilen i klassen som er Eika 100 % aksjer?

Etter 30 år vil de 400.000 kronene bli til 2.798.306 kroner (inkludert 2.000 kroner i valutagebyr for å kjøpe ETF og kurtasje på 400 kroner).

Gjennom KLP vil jeg sitte igjen med 2.552.813 kroner. Eika 100 % Aksjer ville gitt meg 1.856.877 kroner.

Det er ikke langt unna en million kroner mindre. En MILLION!.

Det er kostnaden av dyr forvaltning av pensjonskapitalbevis kombinert med lang tidshorisont og rentes rente på avkastningen.

Men ok. Du tenker kanskje følgende: 0,04 prosent er imponerende. Det er en million også. Men porteføljen er skjev!

Greit nok. Derfor kommer del to av planen her:

Pensjonskapitalbevis som en integrert del av fondsporteføljen?

Fondsporteføljen min er til pensjon. Det er også pensjonsporteføljen med pensjonskapitalbevis. Likevel betraktes de som helt forskjellige porteføljer.

Hva med å se de under ett selv om den ene er likvid og den andre ikke er det?

Målet mitt er en portefølje som følger verdensindeksen. Hvis jeg har et globalt indeksfond i pensjonsporteføljen er jeg fornøyd. Da er det ingenting å endre på i den fondsporteføljen.

Siden det ikke er noen globale indeksfond som kan konkurrere i pris med ETF’er som følger S&P 500 blir totalen ubalansert.

Derfor må jeg ha litt overvekt av resten av verden i fondsporteføljen.

Den gode nyheten er at det er lett å skape balanse mellom de to porteføljene.

Jeg må kjøpe mer av Europa og Asia siden ETF’en kun dekker USA. Med indeksfondene fra KLP kan jeg få like billig eksponering mot Europa og Asia enn det et globalt indeksfond gir meg.

Derfor vil det ikke bli ekstrakostnader på fondsporteføljen for å balansere de to porteføljene hvis jeg skulle ønske det.

Resultatet vil være dramatisk lavere kostnader for å forvalte pensjonen, men samtidig vil jeg bevare en balansert portefølje.

Eksempelbalansering av to porteføljene

Hvor mye som må rebalanseres avhenger av hvor store porteføljene er. Jeg kommer ikke til å gi eksakte tall for egne porteføljer. Derfor blir dette et eksempel på hvordan det kan gjøres.

La oss si at jeg har 100.000 i pensjonskapitalbevis og 400.000 i fondsporteføljen. Og fordelingen i fondsporteføljen er som den jeg har i dag:

- Nord-Amerika: 58 % (232.000 kroner)

- Europa: 18 % (72.000 kroner)

- Asia: 12,5 % (50.000 kroner)

- Fremvoksende markeder: 11,5 % (46.000 kroner)

I tillegg er fordelingen på pensjonsporteføljen med pensjonskapitalbevis slik:

- Nord-Amerika: 80 % (80.000 kroner)

- Norge: 20 % (20.000 kroner)

Da må jeg, for å få lik fordeling sett under ett som i fondsporteføljen måtte gjøre følgende endringer:

- Selge 22.000 kroner fra Nord-Amerika

- Selge 2.000 kroner fra Europa (og akseptere overvekt av Norge).

- Kjøpe 12.500 kroner i Asia.

- Kjøpe 11.500 kroner i fremvoksende markeder.

Det er ikke en vanskelig jobb. Men selv om det ikke er vanskelig er det en haug med ting du bør tenke på før du vurderer å gjøre det samme som meg.

Begrunnelse for hvorfor ETF vil lønne seg med pensjonskapitalbevis

ETF egner seg ikke til månedlig sparing på grunn av kurtasje og valutavekslingsgebyr. Men med pensjonskapitalbevis handler du én gang hver gang du skifter jobb.

Så står pengene der i 30 år. Mye kan skje på 30 år. Både når det gjelder valuta, ETF’er og utenlandske fondsforvaltere.

I tillegg vil det være grisedyrt å endre porteføljen med en gang du velger å sette den i ETF'er.

Kurtasjen hos Nordnet er 0,1 prosent utenfor Norden. I tillegg kommer valutagebyr på 0,5 prosent.

Med 400.000 kroner vil det være 2.400 kroner. Kanskje mer.

Du får muligheten til å få høyere pensjon, men det krever disiplin. Ikke flytt pensjonskapitalbevis til Nordnet hvis du tror du har tenkt å hoppe inn og ut av markedet.

Jeg har selv merket at det er en stor forskjell i hvor ekte pengene føles når jeg ser beholdningen når jeg logger inn på Nordnet sammenlignet med å ha de hos KLP der jeg aldri logget inn.

Og tror du at du ikke tåler et fall eller tre på 50 prosent så er det like greit å ha pensjonskapitalbeviset på et sted du ikke ser det. Ute av øyet, ute av sinn.

Et annet element er hvilken investeringsstrategi du har i fondsporteføljen.

Jeg har en solid tilt mot ESG. Det blir mer utfordrende å ha dette hvis USA dekkes av en ETF som ikke har ESG-fokus. Norske ESG-fond dekker stort sett det globale aksjemarkedet.

Med ETF’er mister du også de norske fondsforvalternes filtreringer av selskaper på grunn av våpen, pornografi, gambling og så videre.

Sluttvurderinger rundt pensjonskapitalbevis og ETF

Investeringsstrategi, fall i markedet og ubalanse mellom porteføljene kan gi noen heftige avgjørelser senere hvis du ikke holder deg til planen.

Derfor vil jeg ikke anbefale deg å gjøre dette med mindre du har stålkontroll.

I tillegg kan det kanskje også være greit å ha overvekt i USA og Norge for å få billig forvaltning og samtidig slippe kompliserende rebalansering.

Men det er heller ikke gitt at det er så store penger i pensjonskapitalbevisene dine at det gjør noe fra eller til sett i forhold til resten av porteføljen.

Til syvende å sist er det økt pensjon som betyr noe, men i hvilken grad jeg skal holde de to porteføljene samlet sett lik en global referanseindeks har jeg ikke helt bestemt meg for ennå.

For jeg liker fokuset jeg har på ESG i fondsporteføljen.

Vil du ha flere slike artikler?

Da håper jeg du har lyst til å følge strategien min og bli kunde i Nordnet i samme slengen.

- Bli kunde hos Nordnet (annonselenke)

![Hvordan øke pensjonen [en presentasjon for Tekna Ung]](https://images.unsplash.com/photo-1551559347-b2df2a690bd5?ixlib=rb-1.2.1&q=80&fm=jpg&crop=entropy&cs=tinysrgb&fit=max&ixid=eyJhcHBfaWQiOjExNzczfQ&w=300)

Logg inn for å kommentere