Det er ferietid og for meg er det høytid for å tenke på fondsporteføljen min. Etter en gjennomgang har jeg funnet ut at jeg ønsker å gjøre en del endringer.

Dette er hvilke fond som er i fondsporteføljen, hvilke spørsmål jeg har stilt meg selv og hvilke fond jeg har solgt meg ut av.

Første gang jeg viser min fondsportefølje

Dette er et spesielt innlegg for meg.

I motsetning til de fleste bloggere ønsker jeg ikke at fokuset skal være på min økonomi.

Det har gått over to og et halvt år siden bloggen ble startet og jeg har ikke diskutert porteføljen annet enn å gi Shareville-brukernavnet mitt til dem som har tatt Investering for nybegynnere

Du finner noen referanser til min sparerate og historie, men du finner ingen tall om hvor mye jeg sparer, hvor mye jeg investerer, hva inntekten min er eller hvor høyt boliglånet er.

Det var bevisst da jeg bestemte meg for å ikke være en anonym blogger.

Jeg har sjelden skrevet om hva jeg faktisk investerer i annet enn at jeg har skrevet positivt om både faktorfond, Kron Indeks, bærekraftige fond og indeksfond i mange omganger.

Av tilgjengelig informasjon på bloggen vil det være vanskelig å se hva som faktisk er i fondsporteføljen.

Jeg har gitt generelle råd. Presentert informasjon slik at det blir enklere for deg å gjøre opplyste beslutninger basert på empiri og historikk.

Det har jeg tenkt å fortsette med, men jeg skriver dette innlegget fordi jeg tror det er interessant for deg å se hva jeg selv investerer i til pensjon.

Joshua Brown i The Reformed Broker publiserte nylig How I invest my own money som ikke er så langt unna dette innlegget. Han skriver:

My asset allocation and outside bets make sense only for me, just like your portfolio ought to make sense only for you. There is no such thing as a one-size-fits-all portfolio.

Det er viktig å poengtere at dette er en portefølje jeg tror passer til meg, min livssituasjon og mine mål. Det er ikke gitt at det passer til deg. Derfor bør du ikke betrakte dette innlegget som investeringsråd (foruten min hovedvekt i globale indeksfond da).

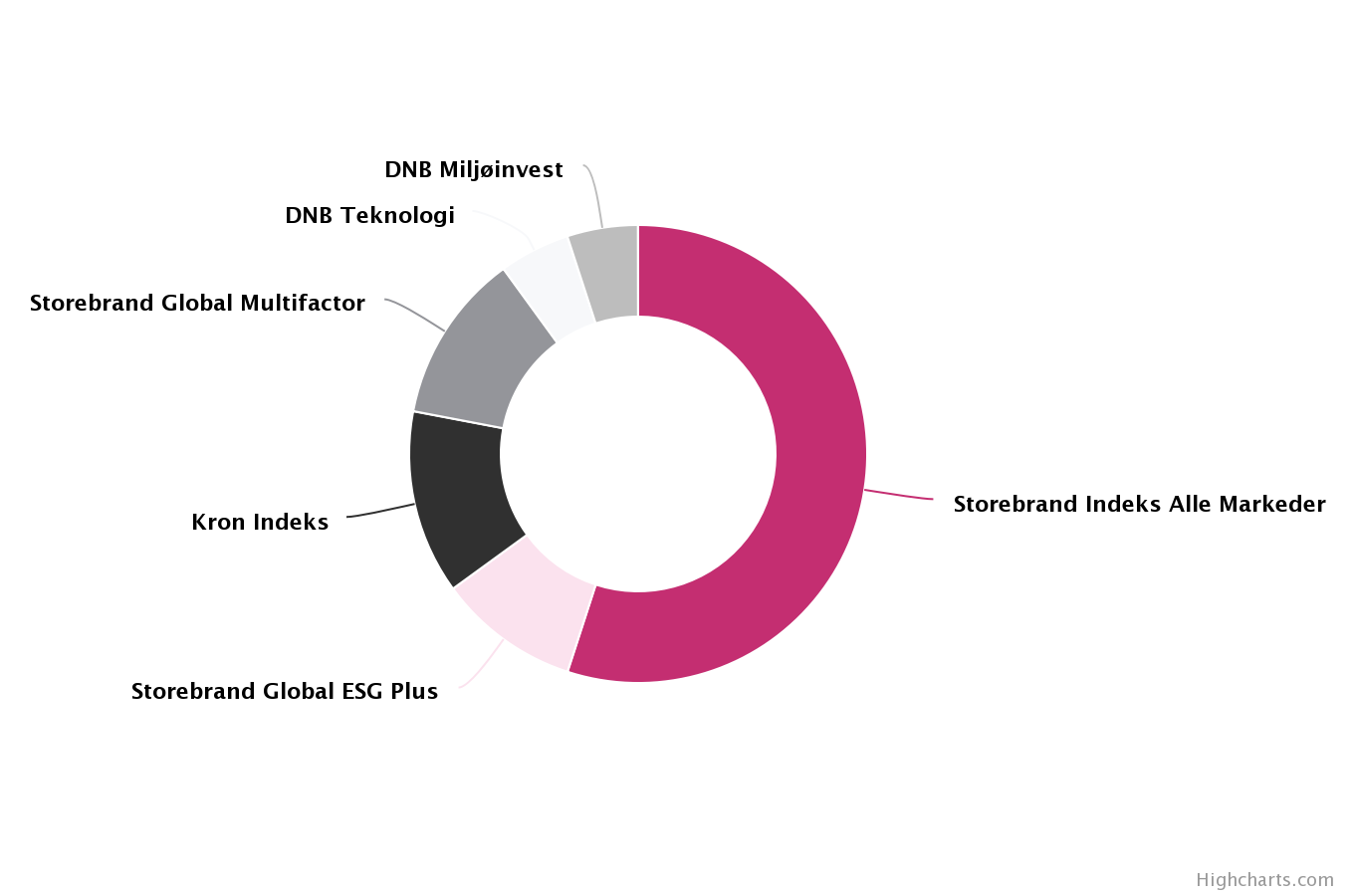

Dette er porteføljen jeg beveger meg vekk fra.

Totalkostnaden for porteføljen (snittkostnad sammenlignet med vekting) er 0,47 prosent i året. Det er ikke hårreisende totalt sett, men det er dyrere enn nødvendig.

I tillegg til kostnader er endringene motivert av flere grunner.

- Et ønske om å ha en mer bevisst strategi.

- Et større ønske av å vite hva jeg eier. Et globalt indeksfond er flott. Men hvordan er sektorfordelingen? Hvordan er geografisk allokering? Det er lett å se på ett fond, men hvordan ser hele porteføljen ut som ett?

- Revurdering av et par fond som ikke leverer som jeg forventer.

- Jeg ønsker større eksponering mot tema jeg har tro på.

- Jeg ønsker å ta noe mindre risiko fremover.

Det er ikke til å unngå at jeg selger aksjefond når jeg gjør endringer i fondsporteføljen. Jeg har tidligere skrevet om ti grunner til å selge aksjefond.

Endringene mine faller hovedsakelig inn under punkt sju.

Av og til ønsker du å endre strategi. Kanskje du endrer allokeringen for å ta ned risiko. Eller øker eksponeringen mot andre bransjer, geografier eller bærekraft.

Min nye fondsportefølje

Porteføljen er resultatet av det som føles som dusinvis av spørsmål og vurderinger som har surret frem og tilbake i hodet over lang tid.

Tanker skal modnes. Undersøkelser skal gjøres. Til slutt har jeg innsett at det blir ikke perfekt. Jeg får ikke kjøpt alle fond jeg egentlig vil ha. Jeg har ikke alle data som jeg ønsker. Jeg rekker ikke å lese alt jeg bør lese. Jeg klarer ikke å bevise for meg selv at et fond vil være bedre fremover enn et annet fond.

Derfor er resultatet også basert på synsing. Men porteføljen blir bra nok. Bra nok for meg.

Det viktigste spørsmålet

Skal jeg fremdeles ha 100 prosent aksjer?

Svaret er ja. Og spørsmålet er det enkleste å svare på til tross for at det er det viktigste.

Porteføljen er langsiktig. Den er tiltenkt pensjon og tidshorisonten er veldig lang.

Jeg ønsker ikke å time markedet. Av erfaring er jeg overbevist om at jeg har mer å tape på timing enn å vinne på det. I tillegg ønsker jeg ikke rentefond når jeg har så lang tidshorisont.

For meg er rentefond avkastningsfri risiko sammenlignet med å betale ned på boliglånet mitt.

De vanskelige spørsmålene

- Hvilke fond skal jeg ha?

- Hvordan skal jeg allokere fondene?

- Hvor mye skal i indeksfond?

- Hvor mye skal jeg tillate meg selv å spekulere?

- Skal jeg bare ha alt i ett globalt indeksfond og bli ferdig med det?

Det siste hadde vært det enkleste.

Har du lest bloggen en stund vet du at jeg tidligere hadde enkeltaksjer. Implisitt betyr det at jeg liker å følge med, tror at jeg kan slå indeksen gitt at jeg bruker nok tid og ønsker mer spenning enn det et indeksfond gir meg.

Jeg endte opp med å dele porteføljen i tre. De trygge fondene, de tematiske fondene og de spekulative fondene.

- De trygge: 75 prosent i globale indeksfond.

- Det tematiske: 20 prosent i faktorfond, bransjefond, megatrender og aktive fond som jeg ikke ser på som spekulative eller spesielt volatile.

- De spekulative: Fem prosent til spekulasjon. Her blir det ingen indeksfond og mer aktive veddemål.

75 prosent i globale indeksfond var i øvre intervall av det jeg vurderte, men jeg falt ned på det siden jeg tross alt mener at globale indeksfond bør utgjøre hovedvekten i fondsporteføljen.

Grensen mellom tematisk og spekulativ er flytende. Det kan godt være jeg finner aktive fond som jeg ser på som spekulative som like gjerne kunne vært tematiske og omvendt.

Inndelingen er ikke ulik hva det gode innlegget Slik bygger du din egen strategiske portefølje på Odinbloggen anbefaler.

Andre spørsmål

Jeg stilte meg selv svært mange spørsmål før jeg bestemte meg for hvilke aksjefond jeg skulle kjøpe. Spørsmålene viser at jeg ikke magisk landet på de fondene jeg har valgt uten å vurdere andre fond. I tillegg kan det være at noen av spørsmålene er relevante for deg.

Hvor tro skal jeg være til allokeringen i MSCI World? Hvor mye skal jeg ha i USA? All diversifisering vekk fra USA har vært en katastrofe de siste ti årene. De ti årene før der igjen ville det vært en katastrofe å kun sitte med amerikanske fond.

Jeg endte opp med en portefølje som har 53 prosent i USA. MSCI World har rundt 63 prosent, mens MSCI World All Countries (som er den jeg ønsker å sammenligne meg med) har 55 prosent.

Er det bransjer, sektorer eller megatrender jeg har spesielt tro på som jeg ønsker å investere mer i enn det et globalt indeksfond gir meg?

Ja. Teknologi og bærekraft.

Har jeg forutsetning for å kunne vite om jeg bør overvekte sykliske, defensive eller sensitive sektorer (som definert av Morningstar)?

Her er konklusjonen nei.

Hvilke fondsleverandører skal jeg bruke for indeksfond? KLP eller Storebrand?

Resultatet blir en blanding der kostnad skal være drivende, bortsett fra Storebrand Global ESG Plus som er noe dyrere enn KLP AksjeGlobal Mer Samfunnsansvar.

Finnes det ETF’er jeg bør vurdere i stedet for indeksfond eller andre fond fra norske fondsleverandører?

Jeg har vurdert mange ETF'er. Spesielt innenfor teknologi, men også for globale indekser. Konklusjonen min så langt er at jeg tror ETF'er vil være verdt det for bransjefond der det ikke er rimelige norske indeksfond tilgjengelig. For globale indeksfond kan det også være verdt det, men her må jeg også vurdere hva jeg får av norske fondsleverandører som jeg ikke får fra utenlandske ETF'er. Eksempel er ekskluderinger, etikk og bærekraft fra KLP og Storebrand.

Hvor ofte skal jeg tillate meg selv å gjøre endringer eller rebalanseringer i porteføljen?

Jeg skal vurdere porteføljen hvert kvartal.

Skal jeg gå for ett indeksfond som dekker verden eller ett for fremvoksende og et annet for utviklede økonomier?

Her er vurderingen at jeg skal gjøre rebalanseringen mellom fremvoksende og utviklede økonomier selv.

Ønsker jeg eksponering mot Norge og hvor mye skal jeg i så fall allokere mot Norge?

Etter mye frem og tilbake ble konklusjonen nei. Men jeg var svært nær å kjøpe både Nordnet Superfondet Norge og Landkreditt Utbytte.

Det er vanskelig å ikke ha høydeskrekk når aksjemarkedene til stadighet når nye topper og ignorerer alt av negative nyheter. Bør jeg finne noen aksjefond som er mindre volatile og tar mindre risiko enn de aksjefondene jeg har i dag?

Ja. Landkreditt Utbytte var et av fondene jeg så på. KLP Flerfaktor var et annet som jeg til slutt investerte i.

Hvordan er MSCI World og porteføljen egentlig satt opp for store og små selskaper, verdi og vekst? Har jeg forutsetninger for å ta noen aktive veddemål for å ha mer verdi og mindre selskaper enn det MSCI World har?

Forutsetningene har jeg neppe, men jeg har ihvertfall inkludert noen fond som har små selskaper. Kanskje bør jeg også inkludere KLP AksjeGlobal Small Cap Indeks (med over 4.000 selskaper) siden MSCI World har overvekt av store selskaper.

Jeg skal øke andelen jeg har investert mot bærekraft og miljø. Finnes det noen interessante fond eller ETF'er jeg kan inkludere?

Jeg har ikke kjøpt noen flere enn de jeg allerede hadde. Jeg opplevde det som vanskelig å vite hva som er kriteriene for ETF'er som fokuserer på bærekraft. Det er også vanskelig å finne billigere alternativer til for eksempel Storebrand Global ESG Plus.

Storebrand Global ESG Plus har levert bedre enn verdensindeksen over en periode nå. Hvor mye ønsker jeg å øke i det fondet?

Storebrand Global ESG Plus kommer til å utgjøre 35 prosent av fondsporteføljen.

Hvor lang tid må jeg være investert for å tjene inn transaksjonskostnadene hvis jeg kjøper en ETF hos Nordnet sammenlignet med å ha et aktivt fond (der indeksfond ikke eksisterer)?

Kort nok tid til at det vil være verdt det for meg.

Skal jeg investere i likestilling?

Her vurderte jeg Lyxor Global Gender Equality, men jeg la det fra meg blant annet fordi det virker som det er lite likviditet i fondet.

Intuitivt sett er det smart med vekting mot markeder som er billigere og har høyere vekst. Øst-Europa er et slikt marked. Ser jeg på verdsettelsen og veksten bør jeg inkludere noe mot Øst-Europa.

Svaret er ja. Her har jeg inkludert et spekulativt fond.

Veksten i verdensøkonomien er størst i noen land (som Rwanda) i Afrika. Finnes det noen fornuftig fond som investerer i det afrikanske markedet?

Her fant jeg ingenting som fristet. De ETF'ene jeg fant som fulgte Afrika er kraftig overvektet Sør-Afrika (med 90 prosent), og Tundra Frontier Africa synes jeg var for dyrt med 2,65 prosent i året.

Dette er en pensjonsportefølje. Bør jeg inkludere pensjonskapitalbevisene mine som en del av porteføljen? Det har noe å si for hvor mye jeg skal kjøpe av fond som ikke er globale indeksfond.

Dette er fremdeles noe jeg vurderer, men pensjonskapitalbevisene er ikke vurdert som samme portefølje nå.

Hvor passer Kron Indeks inn i dette bildet og hvor mye skal jeg la meg irritere over at Kron Indeks ikke er inkludert i Shareville-porteføljen?

Jeg beholder Kron Indeks (annonselenke) da jeg har tro på det Kron gjør for å gjøre investering enda mer tilgjengelig for folk flest i tillegg til at det er billig. Så får det bare være at jeg irriterer meg litt over at det ikke er samsvar mellom Shareville og faktisk portefølje.

Skal jeg inkludere fond med valutasikring?

Dette er det mange som lurer på og svaret er nei. Jeg tror valuta er et nullsumspill over lang tid og ønsker ikke å betale forsikringen.

Er det fornuftig for meg å investere i KLP AksjeNorden som et billig fond mot en stabil region?

Jeg slo fra meg investering i KLP AksjeNorden siden 40 prosent av MSCI Nordic Countries er Danmark og Danmark er dyrere enn selv USA på multipler.

Kommer dette virkelig til å fungere bedre enn verdensindeksen? Og hva gjør jeg hvis dette fungerer dårligere?

Ingen anelse.

Svarene mine kan godt være feil for deg. Andre svar handler om timing. Det jeg svarer nei på nå kan godt være ja om noen måneder.

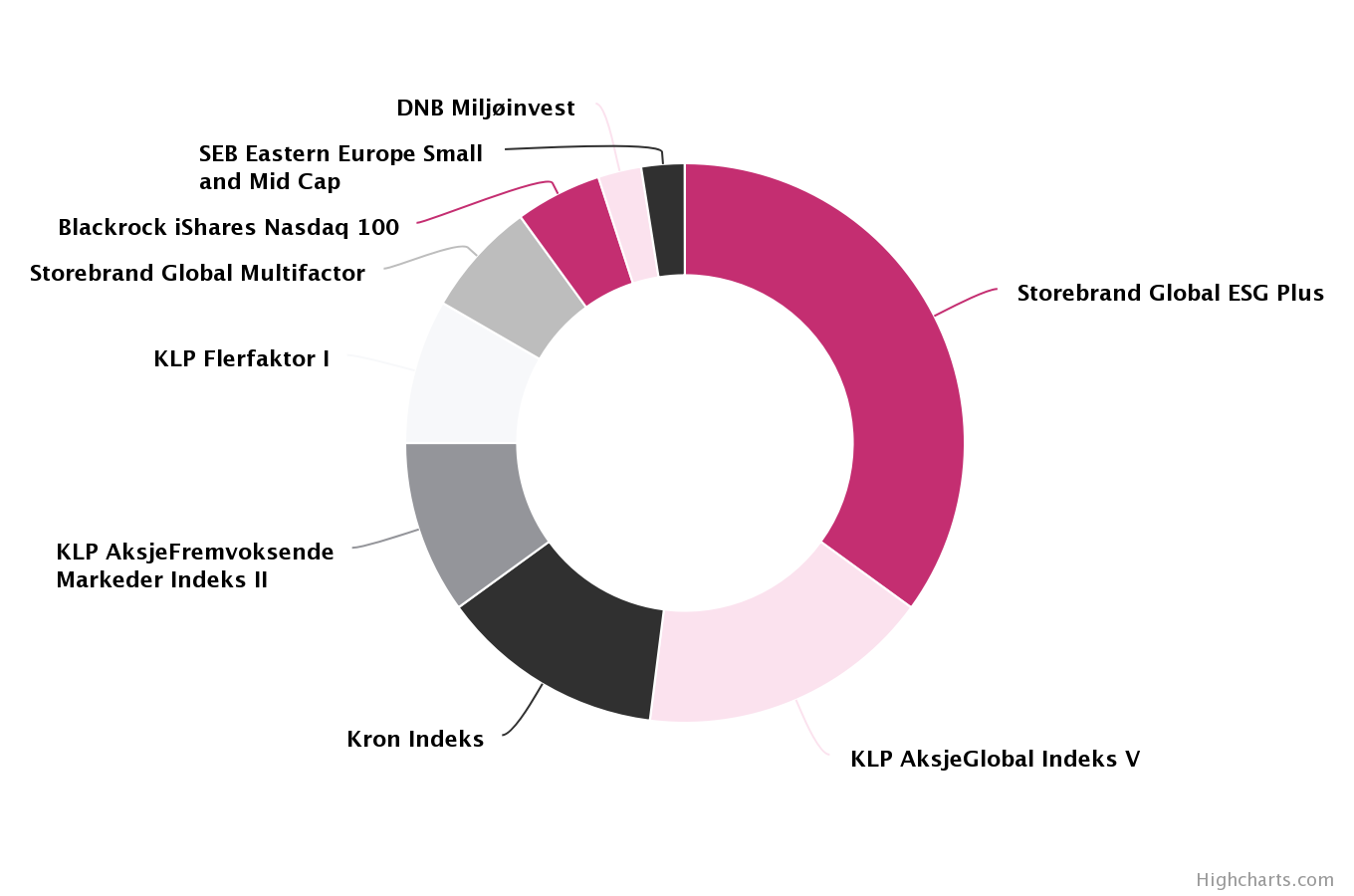

Så til fondsporteføljen.

De trygge, de tematiske og de spekulative

Jeg har valgt å kalle de tre lagene i porteføljen for de trygge, de tematiske og de spekulative fondene.

1. De trygge fondene i fondsporteføljen

75 prosent fordeles på fire fond.

Storebrand Global ESG Plus (35 %)

Jeg kunne argumentert for at dette er et tematisk fond, men jeg ser på det som et bærekraftig globalt indeksfond som får hele 35 prosent av portefølje.

Jeg registrerer at flere, for eksempel Øystein Spray Spetalen, mener at grønne aksjer vil kollapse.

Det tar jeg med knusende ro. Fondet har slått verdensindeksen siste måned, siste tre måneder, siste seks måneder, i år og siste år. Derfor har jeg det som et alternativ til et globalt indeksfond og derfor er det også en solid andel av porteføljen.

Tidshorisonten her er kortere enn de andre indeksfondene. Jeg kommer til å følge godt med, men så lenge ESG leverer kommer det til å være en sentral del av porteføljen.

Les mer om Storebrand Global ESG Plus i innlegget mitt om Fire bærekraftige fond du kan investere i.

EDIT: Her har jeg senere endret til KLP AksjeGlobal Mer Samfunnsansvar siden det koster 0,18 prosent mot Storebrand ESG Plus som koster 0,40 prosent (dog litt billigere hos Sbanken).

KLP AksjeGlobal Indeks V (17 %)

Det billigste globale indeksfondet. Jeg har gått for å rebalansere mellom fremvoksende og utviklede markeder selv. Derfor velger jeg KLP AksjeGlobal Indeks V.

KLP AksjeFremvoksende Markeder II (10 %)

Det billigste indeksfondet for fremvoksende markeder. Både dette og KLP AksjeGlobal Indeks V skrev jeg mer om i fem indeksfond jeg anbefaler.

Kron Indeks (13 %)

Jeg beholder min andel og min månedlige sparing i Kron Indeks. Jeg har skrevet om Kron Indeks mange ganger, men ønsker du å lese mer om Kron kan du lese mitt innlegg om spareroboter.

Hvem er best? Spareroboten til Kron, Nordnet, DNB eller Sbanken

Kron er nå i beta-testing for Kron 2.0. Det blir spennende med forbedret nyhetsstrøm, muligheter for flere kontoer og flere andre nyheter.

Det negative ved å beholde Kron er at det ødelegger litt for Shareville-porteføljen.

Lær mer om Kron (annonselenke)

2. De tematiske fondene i fondsporteføljen

20 prosent fordeles på tre fond.

Blackrock iShares Nasdaq 100 UCITS ETF USD (Acc) (5 %)

Tickeren er SXRV og fondet kjøper jeg hos Nordnet (annonselenke).

I forrige innlegg skrev jeg om fem indeksfond jeg anbefaler. Dette fondet ser jeg som et alternativ til DNB Teknologi som sett bortifra valuta leverer nærmest identisk med DNB Teknologi.

Fondet kjøpes i euro (selv om det står USD). Med valutaveksling og kurtasje hos Nordnet blir det noen kostnader med en gang som du ikke må betale i DNB Teknologi. Det tar dog ikke lang tid før de kostnadene er tatt igjen når fondet koster 0,33 prosent mot DNB Teknologis 1,50 prosent.

Med min lange tidshorisont har jeg tro på at dette veddemålet vil lønne seg.

Storebrand Global Multifactor (6,67 %)

Jeg vekter meg ned i Storebrand Global Multifactor, men jeg ønsker ikke å kvitte meg helt med fondet.

Fondet investerer i fire faktorer. Verdi, momentum, størrelse og kvalitet. Både kvalitet og verdi har jeg tenkt bør beskytte mot nedturen og samtidig bør momentum gi oppside når nedturen er over.

Det som skremmer meg litt og som gjør at jeg vekter meg ned er at fondet leverte skikkelig dårlig i siste kvartal i fjor. Det gjør at jeg er noe mindre positiv enn jeg var for ett år siden da jeg skrev innlegget mitt om faktorfond: Hva er faktorfond og fem ting å vurdere før du kjøper.

KLP Flerfaktor I (8,3 %)

Mange får høydeskrekk når aksjemarkedet i USA er på topp samtidig som at verden har en ustabil amerikansk president som elsker diktatorer og starter handelskriger i hytt og gevær.

Jeg har ingen anelse om hvordan det går med aksjemarkedene fremover, men samtidig har jeg litt høydeskrekk jeg også.

Vurderingen er at det vil være fornuftig å begrense risikoen i porteføljen med å velge fond som gjør det bedre enn andre fond hvis det skulle gå nedover.

KLP Flerfaktor I (tidligere KLP LavBeta) knuste andre globale indeksfond i siste kvartal i fjor da alt gikk til helvete.

Beta er en indikasjon på risiko og jo lavere beta desto lavere risiko tar fondet. KLP Flerfaktor I måler seg mot MSCI World, men har bare 192 aksjer. Det er i praksis et faktorfond som investerer i selskaper med lav volatilitet.

Jeg håper at Flerfaktor I skal beskytte porteføljen litt hvis det skulle gå nedover.

3. De spekulative fondene i fondsporteføljen

Her kommer moroa. To fond har fått innpass med lik vekting. Begge fondene er veldig billig på multipler og har en verdistrategi.

SEB Eastern Europe Small and Mid Cap (2,5 %)

Et grisebillig fond på det fundamentale med P/E på litt over fem og utbytteprosent på over sju. Fondet investerer i billige regioner og det er spekulativt veddemål på både region og fondsforvalter.

Fondet fant jeg via innlegget Min porteføljestrategi til Kaifus Frihetsfondet som jeg anbefaler alle å lese.

DNB Miljøinvest (2,5 %)

Dette fondet har underprestert i det siste, men fundamentalt er fondet billig noe som gjør at jeg holder det en stund til.

Les mer om DNB Miljøinvest i innlegget mitt om Fire bærekraftige fond du kan investere i.

Totalt ser fondsporteføljen slik ut:

Analyse av fondsporteføljen

Totalsummen for porteføljen er 0,38 prosent. Det er en forbedring fra den forrige porteføljen og stammer hovedsakelig fra at jeg har kuttet andelen aktive fond fra ti prosent til fem prosent.

I tillegg har kostnaden økt noe fordi jeg har vektet meg opp i Storebrand Global ESG Plus.

For å lande på denne fondsporteføljen har jeg, i tillegg til spørsmålene over, analysert frem og tilbake. Jeg laget et regneark for å leke meg med hva som skjer med porteføljen hvis jeg tar ut ett fond og inn et annet.

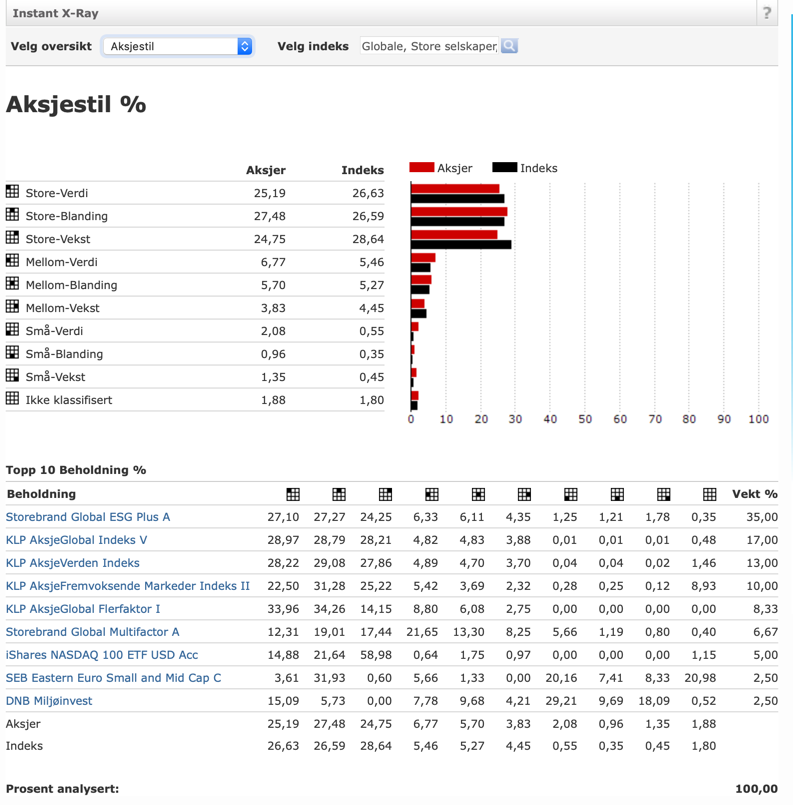

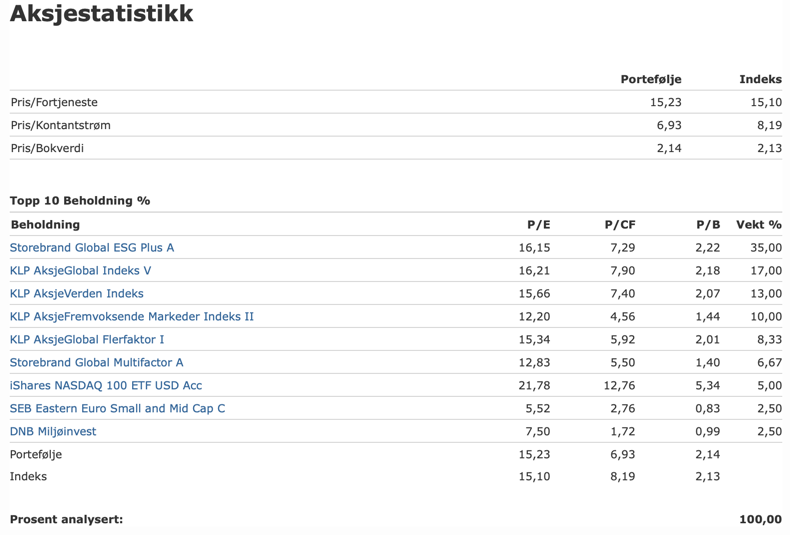

Men den beste måten jeg har funnet for å analysere egen fondsportfølje er via Analyser din portefølje hos Morningstar.

Her får du fin oversikt over geografisk allokering, sektorer, avgifter, aktivaallokering med mer.

Et eksempel er å se hvordan fondene fordeler seg på store og små selskaper, vekst og verdi.

Her ser vi at porteføljen stort sett består av store selskaper. Storebrand Global Multifactor og de spekulative fondene er med på å øke andelen små og mellomstore selskaper.

Et annet eksempel er oversikten over prisingen av de ulike fondene sammenlignet med hverandre og indeksen (som dette tilfellet Morningstars globale, store selskaper, blanding).

Konklusjon

Skal jeg tippe kommer ikke denne porteføljen til å avvike stort fra indeksen. Og det er helt greit.

Backtesting av porteføljen (via Morningstar) har vært god, men har du noensinne sett en dårlig backtest? Alt handler om fremover og jeg må erkjenne at jeg vet like lite som deg om hvordan det kommer til å gå de neste tre månedene.

Men jeg har ihvertfall illusjonen av at jeg har gjort noe for meg selv for å skape meravkastning sammenlignet med å ha ett globalt indeksfond.

I tillegg er det ikke verre enn at jeg med god samvittighet kan gjøre noen endringer allerede om tre måneder. Hvilke endringer som gjøres da får du ihvertfall sett på Shareville.

Logg inn for å kommentere