Pensjonsopprøret har ikke kommet. Reaksjonene på pensjonsreformen fra 2011 har latt vente på seg. Nordmenn tenker fremdeles like lite på egen pensjon, og det er sannsynlig at du må spare mye mer enn du tror. Ekspertene sier ti prosent av nettolønnen. Hvor mye må du faktisk spare?

Det er en stor sjanse for at du ikke vet hva du får i pensjon. Noe som ikke er rart. Det er et komplisert tema, og det er ofte lenge til pensjonstiden.

Jeg viser deg hvordan du kan gå frem for å beregne pensjonen din slik at du slipper å jobbe til du er 75.

Pensjonsopprør

Førstesiden i Dagens Næringsliv (+artikkel) 31. desember 2016 ble viet til pensjon. Privatøkonomipanelet bestående av Anders Skar i Nordnet, kredittsjef Endre Jo Reite i Sparebank 1 SMN, Alexandra Plahte, leder for pensjon i Gabler, Steenberg & Plahte og administrerende direktør Randi Marjamaa i Nordea Liv etterlyste et pensjonsopprør.

Du må spare ti prosent av nettoinntekten din. Da vil du komme ut med rundt 70 prosent av inntekten i pensjon.— ENDRE JO REITE, SPAREBANK1 SMN TIL DAGENS NÆRINGSLIV 31.12.2016

I artikkelen hadde privatøkonomipanelet tre råd om sparing til pensjon.

- Finn ut hvor mye pensjon du får.

- Øk aksjeandel i innskuddskonto.

- Spar ti prosent av inntekten din.

Ti prosent ble også gjengitt i Pengepoddens episode 89. De tar ikke dette ut av løse luften, for det har skjedd en del de siste årene som påvirker pensjonen din.

- Pensjonsreformen fra 2011 har trådt i kraft uten at mange kjenner konsekvensene for egen pensjon.

- Rentene er lave som gjør at avkastningen blir mindre som igjen gir mindre penger til pensjon.

Pensjon er komplisert. Det er enkelt å utsette å tenke på det. Det er tross alt lenge til. I tillegg ser vi på foreldregenerasjonen nå og ser at de har det bra. Det vi ikke tenker på er at de har andre pensjonsregler enn flesteparten av de som er i arbeidslivet i dag.

Uansett synes jeg ti prosent av inntekten høres mye ut. Jeg har sett nærmere på det og lært hvordan jeg kan beregne egen pensjon, og jeg skal vise deg hvordan det gjøres.

Dette innlegget består av tre deler.

- Forklaring og demystifisering av pensjon.

- Eksempel på beregning av pensjon.

- Hvordan spare til pensjon.

Om Pensjon

Din totale pensjon er sammensatt av følgende tre deler og jeg kommer til å ta et overordnet blikk på alle tre.

- Pensjon fra folketrygden.

- Tjenestepensjon fra arbeidsgiver.

- Individuelle pensjonsordninger eller egen sparing som du selv har ansvar for.

Pensjonsreformen i 2011

Pensjonsreformen endret reglene for opparbeiding av pensjon fordi systemet ikke var bærekraftig. Før ble pensjonen beregnet basert på de 20 beste årene i arbeidslivet. Nå teller alle år like mye.

Fra nevnte artikkel i Dagens Næringsliv er eksempelet at en person som er født i 1988, uten å spare, kan forvente seg en årlig alderspensjon på rundt 215.000 kroner fra folketrygden ved 67 år. Før pensjonsreformen ville det samme tallet vært 270.000 kroner året.

Alderspensjon fra folketrygden

Hvert år settes 18,1 prosent av all pensjonsgivende inntekt opp til 7,1 G inn i pensjonsbeholdningen.

Det er to elementer i den setningen som bør forklares.

Finansdepartementet definerer pensjonsgivende inntekt som følgende:

Pensjonsgivende inntekt består hovedsakelig av arbeidsinntekt, men også av enkelte ytelser som erstatter arbeidsinntekten. Disse ytelsene er blant annet dagpenger under arbeidsløshet, sykepenger, rehabiliteringspenger, attføringspenger og tidsbegrenset uførestønad. Pensjonsgivende inntekt er, med visse unntak, lik begrepet personinntekt, som benyttes ved skattelikningen.

G er et grunnbeløp og defineres på følgende måte:

1G er grunnbeløpet som fastsettes av Stortinget og brukes for å fastsette trygd og pensjon. Det justeres hvert år og er i skrivende stund 92.576 kroner.

7,1G tilsvarer drøyt 657.000 kroner. Så tjener du over 657.000 kroner settes det av like mye til alderspensjon i folketrygden som det gjøres for kollegaen din som tjener akkurat 657.000 kroner.

Du kan ta ut alderspensjon fra du er 62 år, men da må du ha tjent opp nok. Såvidt jeg har forstått betyr “nok” i denne sammenhengen at du har tjent opp nok til å dekke opp for minstepensjon. Alle er sikret en minstepensjon, nå kalt garantipensjon, som er 166.274 kroner for ordinær sats for de som er født etter 1954. Altså ikke all verden å leve av.

Selv om du tar ut alderspensjon så kan du fremdeles jobbe ved siden av. Da vil du også tjene opp ny pensjon.

Ellers er pensjonen fra folketrygden summen av det du tjener opp gjennom arbeidslivet. Du får altså utbetalt det du selv har tjent opp.

Levealdersjustering - Forholdstall og delingstall

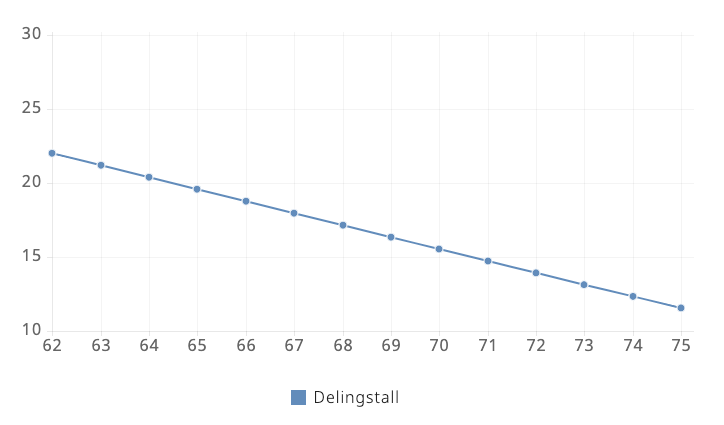

Delingstallet er en faktor som pensjonsbeholdningen deles på for å finne ut hvor mye pensjon du får utbetalt per år. Tallet blir mindre jo lenger du venter med å ta ut pensjon.

Forholdstallet er det samme, men gjelder for de som er født før 1954. Personer som er født mellom 1954 og 1962 har en kombinasjon av forholdstall og delingstall.

Ved fullt uttak som 62-åring er delingstallet mye høyere enn hvis du først tar ut alderspensjon når du er 75 år. Grunnen er at du har færre år igjen å leve, og dermed færre år igjen å fordele pensjonen på.

De som er født i 2000 må regne med å jobbe fem år lengre enn de som er født i 1950 fordi de er forventet å leve lengre og dermed må fordele pensjonen over flere år enn de som er født i 1950.

For å finne ditt delingstall kan du se på Navs sider.

Pensjon fra arbeidsgiver

Pensjon fra arbeidsgiver samles under begrepet tjenestepensjon og kan deles i tre.

- Ytelsespensjon.

- Innskuddspensjon.

- Hybridpensjon.

Ytelsespensjon: Arbeidstaker er sikret en gitt pensjon gjennom hele pensjonstiden.

Innskuddspensjon: Arbeidsgiver setter inn en viss andel av lønnen på arbeidstakers pensjonskonto. Midlene plasseres primært i aksje- og rentefond. Pensjonen avhenger av oppnådd avkastning, og pengene utbetales over et gitt antall år etter pensjonsalder.

Hybridpensjon: Det er en kombinasjon av innskuddspensjon og ytelsespensjon. Det ligner mest på innskuddspensjon så lenge du jobber. Flere år i jobb gir høyere pensjon. I pensjonstiden er det som ytelsespensjon der utbetalingen kommer så lange man lever.

Privat Sektor

I privat sektor er det innskuddspensjon som er vanligst og det blir stadig mer populært. Finans Norge skriver at premieinnbetalingene til innskuddspensjon økte til 20 milliarder kroner fra 2014 til 2015. Dette er en økning på 20 prosent fra året før. Ytelesbasert pensjon har motsatt trend. Der var nedgangen på åtte prosent til 15 milliarder kroner. Det er forventet at dette skal fortsette.

Arbeidsgiver betaler inn en del av lønnen inn til en fondskonto hos en pensjonsleverandør. Det er maksimalt sju prosent av lønn fra første krone til 7,1G som kan spares opp og mellom 7,1G og 12G kan 25,1 prosent av lønnen spares opp.

Hvis du har innskuddspensjon så bør du finne ut hvor mange prosent av lønnen arbeidsgiver setter inn i året. Dette er regulert i arbeidskontrakten.

Det er greit å vite at arbeidsgiver tar alle kostnadene rundt forvaltningen av pensjonen så lenge du jobber der. Når du slutter i jobben er det du som overtar kostnadene. I tillegg er det dine sparepenger og du kan forvalte de nærmest som du vil. Dette gjør du gjennom å endre risikoprofilen på pensjonskontoen.

Risikoprofilen bør du sannsynligvis endre. Den bestemmer hvor stor andel av innskuddene som settes inn i aksjer eller renter. Det er normalt at arbeidsgiver bestemmer en profil med lav risiko med tilsvarende lav avkastning. Typisk velges 50 prosent aksjer og 50 prosent renter som er altfor mye i rentepapirer hvis du har lenge igjen til pensjon.

Offentlig sektor

I offentlig sektor er det ytelsespensjon som gjelder. Alle som har jobbet i 30 år i offentlig sektor får 66 prosent av sluttlønnen i pensjon. Det er totalen av folketrygden og tjenestepensjonen fra arbeidsgiver som utgjør 66 prosent.

AFP

I tillegg har vi AFP som er en førtidspensjonsordning for personer som har fylt 62 år. For å kunne ta ut AFP må du være ansatt hos en arbeidsgiver som er omfattet av tariffavtaler, og der AFP inngår i tariffavtalen. Du kan ta ut offentlig AFP når du er mellom 62 og 67 år, men ikke samtidig med alderspensjon fra folketrygden.

Jeg har valgt å holde AFP utenfor disse regnestykkene, men kan se på det mer hvis det er interesse for det.

Beregning av pensjon i 7 steg

Jeg velger å fokusere på det private fordi privat sektor er mye større i antall årsverk enn det offentlige. I tillegg er det mye vanskeligere å beregne pensjon fra privat sektor.

Jeg ser også bare på innskuddspensjon fordi det vil være det dominerende fremover på grunn av at det er det billigste for arbeidsgiverne.

Det er to grunner til at du bør beregne egen pensjon.

- Det åpenbare er at du bør sikre deg en god pensjon.

- En beregning av egen pensjon gir muligheter for å sette opp månedlige trekk som er dedikert til pensjon som er basert på noe annet enn ren gjetting. Da kan du sette opp andre faste månedlige trekk til andre formål.

1. Sett mål for pensjon

Det er to kriterier som legges til grunn når det skal beregnes hvor mye du skal spare til pensjon:

- Hvor gammel er du når du skal gå av.

- Hvor mange prosent av dagens lønn ønsker du å få utbetalt.

Det er vanskelig å sette to streker under svaret for hvor mye du har behov for i pensjon, men det er stor sannsynlighet for at du har en idé om når du ønsker å slutte å jobbe.

Møt Kari

Kari ble født i 1980 og begynte å jobbe som 27-åring etter fullført mastergrad. Hun har en normal jobb i det private. Til nå har hun jobbet i ti år med 500.000 kroner i gjennomsnittlig lønn. Hun ønsker å gå av med pensjon som 62-åring og regner med å tjene 600.000 kroner gjennomsnittlig i året frem til det.

Kari regner med at hun har behov for 66 prosent av sluttlønnen som pensjonist.

Hun skal altså:

- Pensjonere seg som 62-åring.

- Forventer 396.000 kroner årlig i pensjon.

2. Beregning av folketrygden

Hittil har hun tjent opp:

(500.000 x 0.181) x 10 = 905.000 kroner

De neste 25 årene kommer hun til å tjene opp:

(600.000 x 0.181) x 25 = 2.715.000 kroner

Totalt gir dette 3.620.000 kroner i pensjonsbeholdning.

3. Forventet alderspensjon fra folketrygden

Kari finner delingstallene sine. Fra grafen kan vi se at delingstallet er 22,01 hvis hun skal gå av som 62-åring.

Årlig alderspensjon fra folketrygden blir:

3.620.000 / 22,01 = 164.470 kroner.

Hvis hun ikke klarer å spare opp nok så kan hun bestemme seg for å jobbe fem år til. Da blir pensjonsbeholdningen.

3.620.000 + ((600.000 x 0.181) x 5) = 4.163.000 kroner.

Delt på delingstallet for en 67-åring født i 1980 som er 17,96 gir dette 231.792 kroner i årlig pensjon.

4. Innskuddspensjon fra arbeidsgiver

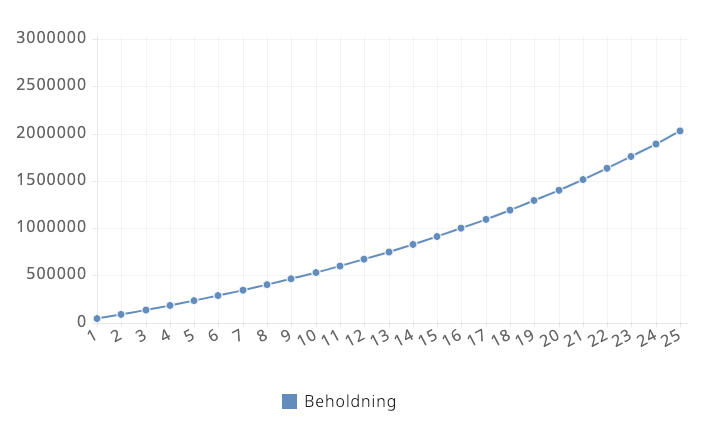

Hun har en helt normal innskuddspensjon fra arbeidsgiveren på to prosent av lønna i året. Det vil si at arbeidsgiveren har satt inn 10.000 kroner i året de første ti årene og vil sette inn 12.000 kroner i året de neste 25 årene på en pensjonskonto.

Vi antar fem prosent avkastning per år på disse pengene og at Kari dermed er noenlunde fornuftig i forhold til risikoprofil (eller at lavrenteklimaet har ført til lavere avkastning enn normalt).

Jeg brukte denne kalkulatoren for rentesrente for å kalkulere at det blir omtrent 1.050.000 kroner over 35 år.

5. Beregning av innskuddspensjon

Pensjonsleverandører har som standard at pengene skal tas ut over en periode på 15 år.

1.050.000 / 15 = 70.000 kroner.

Fordeler hun uttaket over 15 år får hun utbetalt 70.000 kroner i året fra hun er 62 år til hun er 77 år gammel.

6. Finn ut total pensjon uten sparing

Den totale pensjonen for Kari er kombinasjonen av alderspensjonen og innskuddspensjonen.

Alderspensjon + innskuddspensjon = total pensjon.

I hennes tilfelle blir den totale pensjonen:

3.620.000 + 1.050.000 = 4.670.000 kroner.

Fordelt over 15 år er det 311.333 kroner i året.

7. Beregn hvor mye du må spare selv

Kari ønsker 66 prosent av lønna i pensjon som er 396.000 kroner. For å få den pensjonen utbetalt over 15 år må hun spare:

(396.000 - 311333) * 15 = 1.270.005 kroner.

Det blir 84.667 kroner i året hun må dekke gjennom egen sparing.

Med 600.000 kroner i lønn i året og vanlig tabelltrekk får Kari utbetalt 33.906 kroner med 32 prosent i skattetrekk.

Ti prosent av dette er 3.390 kroner i måneden. Med fem prosent i avkastning de neste 25 årene som i eksempelet over vil 3.390 kroner i måneden bli til 2.027.189 kroner.

Det er betydelig mer enn det hun må ha for å dekke differansen mellom ønsket pensjon og pensjonen hun får gjennom folketrygden og innskuddspensjonen. For å få 1.270.005 må hun spare 2.125 kroner i måneden eller drøyt seks prosent.

Oppsummering av Karis situasjon

Det er en del antagelser her som påvirker den totale pensjonen.

Jeg har antatt at Kari får den dårligste innskuddspensjonen. Det er bevisst og også det pensjonskalkulatorene hos pensjonsleverandørene bruker som standard for innskuddspensjon.

Kari greier seg nok, men pengene varer neppe livet ut selv om hun sparer seks prosent av lønna til pensjon hver måned.

I hennes situasjon ville det nok vært lurt å jobbe til hun er 67 siden hun kun har folketrygden igjen etter at hun blir 77 år gammel. Det er likevel fullt av ukjente variabler når man beregner pensjon.

- Vi vet ikke hvor gamle vi blir.

- Vi vet ikke over hvor mye vi kommer til å trenge per år som pensjonister.

- Vi vet ikke avkastningen i aksjemarkedet.

Noe kan vi derimot si med sikkerhet.

- Folketrygden dekker kun 41 prosent av lønna Kari ønsker seg hvis hun vil gå av som 62-åring.

- Vi må høyst sannsynlig spare penger til pensjon selv.

Hadde Karis arbeidsgiver gitt maks uttelling med sju prosent hadde hun arbeidsgiveren satt inn over 900.000 kroner ekstra på pensjonskontoen over 25 år som kunne forrentet seg.

Hva er din pensjonsbeholdning?

Du kan enkelt sjekke på Din Pensjon hos NAV for å finne ut hvor mye du har opptjent mot folketrygden til nå. NAV har også gode pensjonskalkulatorer som det går an å leke seg med.

Sparing til pensjon

Det er nok lurt for de fleste å spare til pensjon. Likevel er det ikke nødvendig å få panikk hvis du er ung. En tommelfingerregel er at det er BSU som gjelder frem til du er 34 år gammel. Etter det kan du begynne å tenke på pensjon.

Les også: Få hundretusener i økt pensjon på fem minutter

Hvordan spare til pensjon?

Muligens har du innsett at du bør begynne å spare til pensjon nå. Du har flere muligheter.

- Nedbetaling av gjeld

- Banksparing

- IPS

- Fondssparing

Nedbetaling av gjeld

I forhold til risiko er det ingenting som slår nedbetaling av gjeld som sparingsform. Avkastningen tilsvarer renten du har på lånet. Det er en veldig god og trygg form for sparing, og gir muligheten for å gå inn i pensjonstiden gjeldsfri.

Banksparing

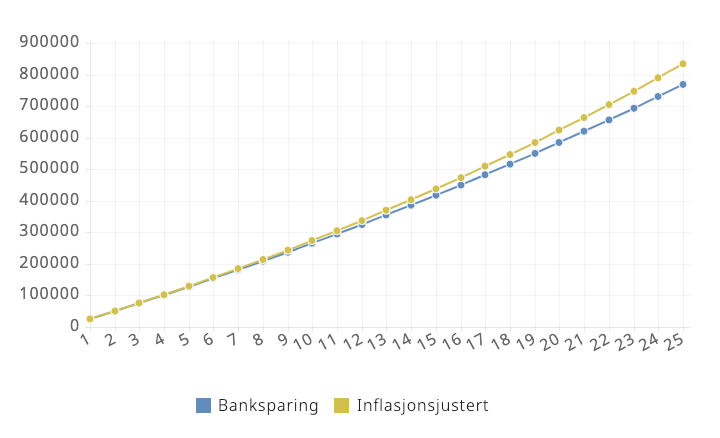

Banksparing anbefaler jeg ikke til pensjon. Nordmenn flest elsker banksparing, men det har mer med mangel på kunnskap å gjøre enn at det er fornuftig.

Inflasjonsmålet til Norges Bank er 2,5 prosent. I 2016 var inflasjonen oppe i 3,7 prosent. Hos Nettavisen kunne vi lese at nordmenn taper milliarder på banksparing. Den beste renten tilgjengelig nå som gir fornuftige muligheter for uttak er 1,9 prosent hos Monobank.

For hver krone du setter inn så kommer du til å tape penger, og det er ikke et godt utgangspunkt for å spare til pensjon.

Setter du inn 2000 kroner i banken i måneden til 1,9 prosent rente de neste 25 årene og inflasjonen holder seg på 2,5 prosent så taper du i praksis 66.000 kroner over 25 år.

Individuell pensjonsordning med skattefordel

I 2008 kom individuell pensjonsordning med skattefordel (IPS). Det er en langsiktig spareavtale hvor du sparer til egen pensjon med inntil 15.000 kroner i året og kan sammenlignes med BSU. Innskuddet gir redusert skatt tilsvarende skattesatsen for normal inntektsskatt som er 24 prosent i 2017.

Det høres forlokkende ut å få 3.600 kroner i mindre skatt og samtidig spare til pensjon, men det er et par haker ved det hele.

- Pengene er låste til du er 67 år og utbetales over en tiårsperiode.

- Det blir skattet som pensjonsinntekt. Det vil si at du får høyere skatt enn fradraget du fikk når du satte pengene inn. Spesielt om du får toppskatt er IPS en særdeles dårlig idé.

I tillegg er dette et nytt produkt. Sjansen for at det lever i samme form som det gjør nå til de fleste av leserne på denne bloggen blir pensjonister er ikke særlig stor. Det kan bli bedre hvis høyreregjeringen får det som de vil og beskatter uttaket med det samme som innskuddet. Da blir det et godt produkt.

IPS kan nok være fornuftig hvis man forventer lav pensjonsinntekt og har behov for tvungen sparing. Hvis ikke er nok fondssparing det beste.

Fondssparing

Som jeg ser det er fondssparing det eneste reelle alternativet når det kommer til sparing til pensjon. Som oftest har pensjonssparing en lang horisont som gjør at sparingen ikke er sensitiv for eventuelle korreksjoner eller børskrakk.

Hvordan best spare i fond? Det blir et tema for en annen dag. Uansett blir det aldri feil med et globalt indeksfond.

Logg inn for å kommentere