Det er en indikator som forteller deg i hvor stor grad du har økonomisk frihet. Regner du deg frem til denne kan du også finne frem til når du kan levere inn adgangskortet og ta evig ferie.

Økonomisk frihet

Å kalkulere spareraten gir verdifull innsikt i privatøkonomien. Det er også indikatoren som forteller deg hvor sunn økonomi du har.

Hvorfor betyr det noe?

To ord: Økonomisk frihet.

Økonomisk frihet er målet for mange som aktivt kalkulerer spareraten. Friheten til å ikke jobbe. Eller friheten til å jobbe for noe annet enn penger. Kanskje du har et hobbyprosjekt du aldri får tid til. Eller en idé du brenner inne med som du aldri får realisert. Det er mye som kan løse seg med en høy sparerate.

Hva får du utbetalt i løpet av en måned? Hvor mye bruker du? Hvor går pengene? Hvis du ikke kan svaret på disse spørsmålene så vet du heller ikke spareraten din.

Kalkulerer du spareraten din så kan du kalkulere hvor lenge du må jobbe. Eventuelt hvor lenge det er til du er “fri”.

For å si det enkelt, bruker du null kroner i året kan du pensjonere deg i dag. Hvis du på en eller annen måte klarer å leve gratis da. Bruker du alt du tjener hvert år så kan du ikke pensjonere deg tidlig.

Dette innlegget ble skrevet i 2017. Det er fremdeles verdt å lese, men du bør også lese oppfølgeren fra 2023.

Hvorfor du bør kalkulere spareraten

Jeg skrev i forrige innlegg at du bør spare ti prosent av nettolønnen din til pensjon. Da er spareraten din minst ti prosent. Noe som tilsvarer omtrent det en gjennomsnittsnordmann sparer per måned.

En person som tjener en million kroner i året, men som har så dyre vaner at han går fra lønning til lønning har mye mindre frihet enn en person som tjener 500.000 kroner og sparer 30 prosent av lønna.

De fleste vil nok si at de ønsker å være personen med millionlønnen, men sannsynligheten er høy for at den med en halv million kroner i årslønn og høy sparerate føler seg i større grad økonomisk fri.

Riktignok er det enklere å kutte kostnader enn å tjene mer penger. Men, jeg vil ikke forfekte at du ikke skal ha det gøy eller bruke penger på det som du synes er verdt å bruke penger på.

Tvert imot. Hvis du tenker: “Her kommer det igjen. Spare penger. Kutte kostnader. Slutt å kjøpe kaffe og ta med deg brødskive til lunsj hver dag.” Nei, det er ikke nådeløs kutting på alt som er gøy som gir økonomisk frihet. Det må være trivsel også.

Økonomisk frihet for meg er å kunne bruke mye penger på det som virkelig betyr noe, og da kutter jeg beinhardt på det som ikke er verdt noe for meg.

Jeg hadde perioder der jeg drakk en dobbel cortado hver morgen på Stockfleths. Inntil jeg innså hvor mye det kostet meg. Jeg kuttet det. Så viktig var det rett og slett ikke.

På den andre siden så har jeg ingen sperre når det kommer til å kjøpe nye bøker på Amazon. Selv om jeg ikke rekker gjennom alt så er bøker for meg noe som er verdt å ha. Oversikten over antall bøker kjøpt i forhold til ferdiglest er ikke flatterende, og hadde jeg studert den før hvert kjøp hadde jeg sikkert spart en del penger på det.

Et annet eksempel er at jeg ikke har noen sperre i forhold til å kjøpe programvare jeg tror jeg har bruk for. Jeg elsker å teste ut nye måter å jobbe på. For eksempel skriver jeg dette i Bear, og jeg betaler med glede 15 kroner i måneden for det til tross for at jeg har tidligere kjøpt, og skrevet bok (jepp, shameless plug) i, Byword.

Ved å kutte kostnader på det som ikke betyr noe får jeg en høy sparerate, mens jeg samtidig unner meg det jeg ønsker meg.

Mye handler om forbruk. For å øke spareraten må du sannsynligvis endre noen vaner. For eksempel bli mer bevisst på mathandling. Det er mye penger å spare på å være bevisst på det du handler. Rema og Kiwi er vesentlig billigere enn for eksempel Meny og Coop Mega. Det var det jeg erfarte da jeg gikk gjennom alle handleturene mine da jeg skaffet meg oversikt over økonomien. Daglige handleturer på Meny er ikke å anbefale.

Eller kanskje holder det å bli mer bevisst på bank og forsikring. Det er mye å spare på å få den beste boliglånsrenten, og det er ingen grunn til å være lojal kunde hos en bank.

En hundrelapp her og der blir fort merkbart. Hva betyr mest for deg?

Endrete vaner er permanent. Hvis du sparer 30 kroner på tre kaffe latter i uka så sparer du ikke bare 90 kroner den første uka. Du sparer potensielt 90 kroner i uka resten av livet.

Over 30 år kan de 90 kronene i uka vokse til 300.000 kroner hvis du får fem prosent avkastning på de. Så kan du spørre deg hva som er viktigst av 300.000 kroner eller noen kaffe latter.

Spareraten er enkel å kalkulere

Det er mange måter å kalkulere spareraten på, men det enkleste følgende:

Sparerate = Det du nedbetaler i gjeld + det du sparer eller investerer på andre måter / total inntekt (etter skatt).

Enkelt og greit.

Betaler du 5.000 kroner i boliglån (eksklusivt renter), 2.000 kroner i studielån og setter inn 3.000 kroner på en fondskonto hver måned så sparer du 10.000 kroner totalt. Får du utbetalt 30.000 kroner så har du en sparerate på 33 prosent. Har du 20.000 kroner utbetalt har du en sparerate på 50 prosent.

Hvor langt kommer du med 50 prosent sparerate?

Fireprosentsregelen

Svaret på det finnes det formel på. Det er en tommelfingerregel som sier at en fondskonto aldri går tom dersom det bare tas ut fire prosent i året.

Regelen ble kalkulert basert på historisk avkastning i aksje- og rentemarkedet. Studien viste at det ikke hadde forekommet en periode, selv ikke under børskrisene på 1930- og 1970-tallet, at et uttak på fire prosent per år ville tømme en konto for penger på mindre enn 33 år.

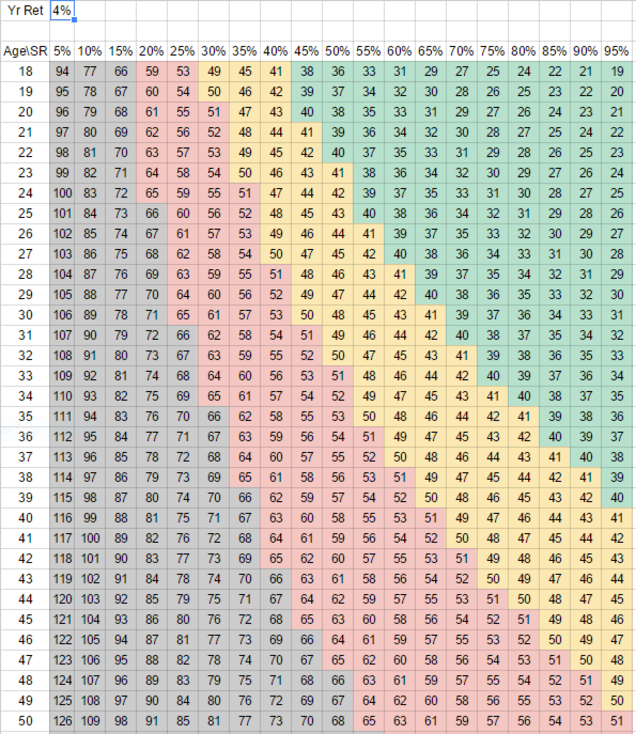

Philip Frey som kommenterte på et innlegg hos Radical Personal Finance har laget følgende oversikt basert på fireprosentsregelen.

Det viser spareraten horisontalt og alder vertikalt. Fargekodene er basert på alder ettersom når man kan pensjonere seg. Grønn sone er ved pensjonering som 40-åring eller tidligere. Gult er 41 til og med 50. Rødt er 51 til 65 og grått er alt over 65. Du vil ikke ha så lav sparerate at du faller innenfor grå sone.

Med 50 prosent sparerate kan du med andre ord, i teorien, pensjonere deg som 53-åring hvis du begynner å spare som 35-åring.

Hvordan spare opp fem millioner kroner på 18 år

Videre følger en teoretisk øvelse rundt fireprosentsregelen og tidlig pensjonering.

Med fire prosent uttak så er regelen at du må spare 25 ganger årlig forbruk for å ha nok penger til “evig tid”. Det er mye penger å spare, men med høy sparerate er det ikke umulig.

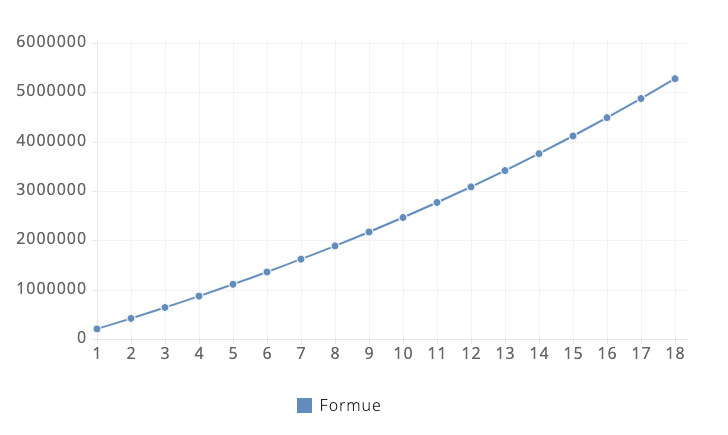

Har du 200.000 kroner i årlig forbruk må du med andre ord spare 5.000.000 kroner for å pensjonere deg. Det er nok til å skremme de fleste fra et slikt prosjekt, men med fire prosent avkastning og en sparerate på 50 prosent klarer du det på 18 år.

Hvor mye trenger vi for å leve?

Det neste spørsmålet er naturligvis hvor mye vi behøver for å leve?

SIFO er det eneste forskningsinstituttet i Norge som forsker på forbruk. Deres referansebudsjett viser alminnelige forbruksutgifter for ulike typer hushold. Budsjettet settes sammen for å vise kostnadene ved å opprettholde et rimelig forbruksnivå. Et rimelig forbruksnivå ifølge SIFO er det som aksepteres av folk flest.

Budsjettet dekker:

- Daglige, løpende utgifter og mer sjeldne utgifter.

- Et rimelig forbruksnivå som skal gi mulighet for deltakelse i vanlige, sosiale aktiviteter.

- Et vareutvalg knyttet til vanlige funksjoner i et hushold.

- Innkjøp av alle varer “over disk”.

Budsjettet dekker ikke boutgifter, strøm, tobakk og alkohol, ferier, gaver og dyre fritidsinteresser.

Forbruksbudsjettet

I SIFOs kalulator kan du regne deg frem til et fornuftig forbruksbudsjett.

En singel mann skal ifølge SIFO kunne ha et månedlig forbruk på 9.020 kroner (uten bil). Det utgjør 108.240 kroner. Med 600.000 kroner i lønn og rundt 400.000 utbetalt er det over 290.000 kroner, nesten 75 prosent, igjen til bolig, ferie, moro og sparing.

En familie med to barn på tre og seks år kan ifølge SIFO greie seg på 20.999 kroner i måneden med én bil. Med en million kroner i bruttolønn vil det for familien være omtrent to tredjedeler av utbetalt lønn igjen til bolig, ferie, moro og sparing.

Med et moderat forbruk av alkohol, ferier (og strøm) så skal det med referansebudsjettet være mulig å ha en høy sparerate.

Tre faktorer som ødelegger beregningen

Det er greit å dagdrømme om tidlig pensjonering. Beregningen er grei, men det er noen norske forhold som ikke er hensyntatt. Det er stort sett amerikanere som regner på, og skriver om, tidlig pensjonering. Alt kan ikke direkte overføres til oss i Norge.

Det er minst tre grunner til at det er forskjeller:

- Formueskatt.

- Pensjon.

- Skatt på kapitalinntekt.

Så har vi den fjerde som gjelder for alle, og som kanskje er den mest aktuelle. I tillegg til alle millionene som skal spares opp så skal også boligen være nedbetalt.

Boligen er nedbetalt?

Vi har vel ikke verdens sunneste forhold til boliglån her i landet. De som ønsker å pensjonere seg tidlig bruker mindre enn det de kan på de fleste områder i livet. Spesielt når det kommer til bolig.

“Live beneath your means” er et vanlig uttrykk. Siden bolig er den største investeringen mange gjør i livet er det her det er mest penger å spare.

Så selv om de færreste som er 35 år har boligen nedbetalt, er det slett ikke umulig med mindre du insisterer på å bo innenfor Ring 3.

Det er likevel for spesielt interesserte.

Den ødeleggende formueskatten

Formueskatten er ikke elsket blant de som ser for seg et liv i frihet før fylte 50. Om formueskatten skal tas med i regnestykket eller ikke er opp til enhver å bestemme. Vi vet jo ikke hvordan den ser ut i fremtiden. Men, er målet å pensjonere seg tidlig så må det regnes på, og da må dagens lovverk være utgangspunktet.

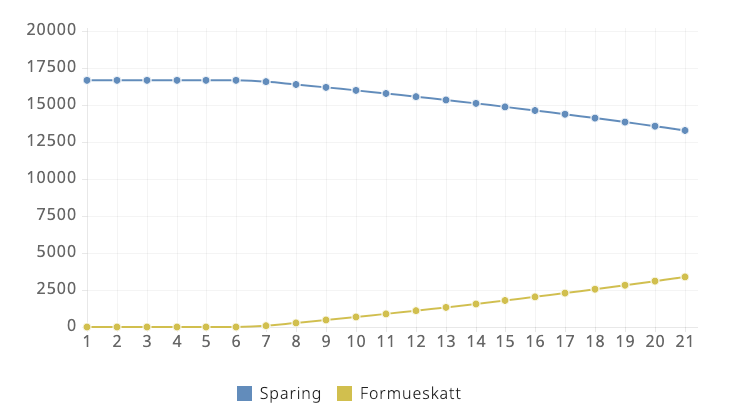

Nå er formueskatten 0,85 prosent for alle beløp over 1.480.000 kroner. Det vil si at med en formue på 5.000.000 kroner der 200.000 kroner er satt av til årlig forbruk vil kemneren ta 29.920 kroner av de.

(5.000.000 - 1.480.000) x 0,0085 = 29.920

For å kompensere for dette, uten å kutte forbruket, må du spare nesten 1.000.000 kroner ekstra.

(5.950.000 x 0.04) = 238.000

(5.950.000 - 1.480.000) x 0,0085 = 37.995

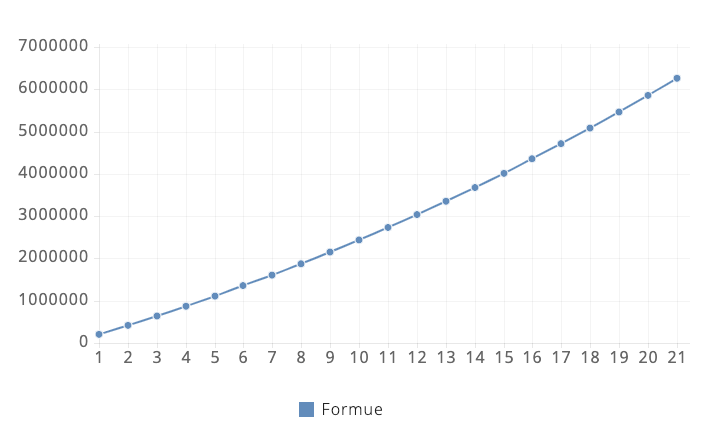

Ikke nok med det. Det vil ta lengre tid å spare opp til 6.000.000 kroner fordi formueskatten tar en del av de tilgjengelige midlene for sparing hvert år.

Det tar seks år å spare opp til formueskatt. Etter det sjette året forventer vi at de 0,85 prosentene i formueskatt spiser av innskuddet. Hvor lang tid tar det å spare opp til 6.000.000 kroner og ikke 5.000.000 kroner som vi egentlig hadde tenkt til?

Etter 21 års sparing så er det klart for pensjon. Ikke som 53-åring som planlagt, men som 56-åring.

Dette er beregnet basert på at formueskatten tar av midlene som egentlig skulle brukes på månedlig sparing.

Pensjon - atter en gang må den beregnes

For å komplisere det ytterligere så er alle garantert pensjon gjennom folketrygden og får pensjon oppspart gjennom arbeidsgiver.

Den er garantert, ihvertfall enn så lenge. Det er mye usikkerhet rundt beregningene av tidlig pensjonering, og jeg tør ikke å vedde på at mine barn skal få like mye som jeg (kanskje) får fra folketrygden.

Les også: Hvordan du kalkulerer egen pensjon .

Formålet med det innlegget var å vise at du må spare mer til pensjon fordi du kommer ikke nødvendigvis langt med alderspensjon fra folketrygden og innskuddspensjon fra arbeidsgiver.

Siden du skal pensjonere deg tidlig så medfører det lavere pensjon gjennom både det offentlige og arbeidsgiver siden du slutter å jobbe før du når pensjonsalderen.

For at 200.000 kroner i året skal tilsvare 50 prosent sparerate må du ha 400.000 kroner utbetalt. Det tilsvarer en lønn på rundt 600.000 kroner.

600.000 kroner i lønn og laveste innskuddspensjon fra arbeidsgiver gir en pensjonsbeholdning fra arbeidsgiver på 765.000 kroner som 56-åring etter 30 år i arbeidslivet.

Fordelt uttak over 15 år så er det bare 51.000 kroner i året.

Folketrygden etter 30 år vil utgjøre 3.077.000 kroner og med uttak som 62-åring og delingstall på 22,01 vil det tilsvare 139.800 kroner i året. Dette dekker ikke opp for minstepensjonen så da må du enten jobbe lenger eller bli minstepensjonist som gir maksimalt 175.739 kroner som 67-åring.

Skatteregler for pensjonister er i skrivende stund:

Skatt på alminnelig inntekt er 25 prosent. Trygdeavgiften for pensjonsinntekt er 5,1 prosent.

Så hva utgjør pensjonen?

(175.739 + 51.000) * 0.7 = 158.717

Vent nå litt. Årlig utbetaling på 158.717 kroner er ikke så ille hvis du er vant til å leve på 200.000 kroner fordi du sparte halvparten av inntekten.

De 51.000 kronene varer riktignok ikke hele livet.

Likevel, hvis du beregner pensjonen opp mot det du må spare, så kan du senke ditt mål for sparingen. Pensjonen kan sees på som en del av oppsparte midler, selv om du får de utbetalt senere i livet. Derfor er det ikke nødvendig å spare opp 6.000.000 kroner før du slutter å jobbe.

Ni steg mot økonomisk frihet

Mange trives i jobb og ønsker å jobbe så lenge som mulig. For de som ikke er der og ønsker å leke med tanken om tidlig pensjonering kan forsøke med beregningen i ni steg.

1. Kalkuler din sparerate

Spareraten må være høy hvis du skal tenke på tidlig pensjonering. Som nevnt tidligere er formelen for å kalkulere spareraten:

Sparerate = Det du nedbetaler i gjeld + det du sparer eller investerer på andre måter / total inntekt (etter skatt).

Har du et brennende ønske om tidlig pensjonering og en lav sparerate så er det sannsynligvis en del kostnader du kan kutte. Så her kan du også velge ønsket sparerate hvis du tror du kan gjennomføre det.

2. Bli gjeldsfri

Boligen er for de fleste den største enkeltinvesteringen i livet. Finn ut når den er nedbetalt og om du har planer om å oppgradere bolig senere i livet. Oppgradering av bolig er dyrt både på grunn av selve prisen på boligen, men spesielt er det transaksjonskostnadene som gjør at du bør unngå å bytte bolig ofte.

Det finnes mange boliglånskalkulatorer som kan hjelpe med å kalkulere kostnadene rundt boliglån og boligkjøp. En god boliglånskalkulator skal gi deg en indikasjon på hvor mye du kan låne basert på belåningsgrad, hva lånet vil koste deg basert på hvor mye du ønsker å betale per måned og den bør gi deg en komplett nedbetalingsplan.

Etter at boligen er nedbetalt så vil spareraten automatisk øke siden du ikke har renter av boliglån å betale.

3. Kalkuler målet

Målet er hvor mye penger du må spare opp totalt sett for å kunne pensjonere deg tidlig. Finn ut årlig forbruk og gang dette med 25.

Målet = Årlig forbruk * 25

For å finne årlig forbruk gjør du følgende:

Årlig forbruk = Total inntekt (etter skatt) - det du nedbetaler i gjeld - det du sparer eller investerer på andre måter

4. Start fondssparing

Sett alle tilgjengelige midler hver måned i fornuftige aksjefond. Sparehorisonten din er lang og derfor bør pengene settes i aksjefond. Aller helst bør de settes i indeksfond.

5. Trekk fra allerede oppsparte midler

Du har sannsynligvis spart opp penger allerede i aksjer eller i banken. Dette kan trekkes fra målet.

Punkt seks og sju anser jeg som valgfrie.

6. Trekk fra eventuell arv

Mange kan forvente å arve betydelige beløp før de selv skal gå ut i pensjon. Dette kan trekkes fra målet.

7. Trekk fra pensjon

Beregn pensjonen du kan forvente å få basert på hvor mye du har spart opp hos arbeidsgiver og i folketrygden på det tidspunktet du tror du kan gå av med pensjon.

Detaljert eksempel for hvordan du beregner egen pensjon kan du lese mer om i dette innlegget.

Endelig mål etter dette vil være:

Endelig mål = Opprinnelig mål - oppsparte midler - arv - pensjon

8. Estimer månedlig sparing

Du må også finne ut hvor mye du kan spare hver måned. Du kan bruke spareraten som utgangspunkt, men hvis du har lån så vil månedlig sparing øke for hver måned fordi lånene gradvis blir nedbetalt.

9. En siste beregning

For å finne ut hvor lenge det er til du kan pensjonere deg holder det med følgende tre tall.

- Endelig mål for hvor mye du skal ha spart opp

- Månedlig innbetaling

- Årlig avkastning

Det er mange kalkulatorer som kan benyttes for å gjøre den kalkulasjonen, og den enkleste jeg har funnet er denne kalulatoren.

Her kan du sette 0 på current savings balance, endelig mål på savings total goal og månedlig innbetaling på monthly deposit amount.

Når det gjelder avkastning så er det usikkert hvor høy avkastning du kan forvente de neste årene. Det er umulig å si, men i dagens lavrenteklima bør du kanskje ikke forvente mer enn fire prosent ifølge McKinsey i en artikkel i Financial Times.

Konseptet er lett. Spar nok penger til at du ikke lenger trenger å jobbe.

Gjennomføringen er vanskelig med mindre du virkelig går inn for det.

Logg inn for å kommentere