Som de fleste nordmenn har jeg en stor del av formuen i egen bolig. Jeg har også et solid boliglån som skal nedbetales over 25 år som jeg nettopp har begynt å betale ned på. Med på lasset følger rentekostnader som over 25 år utgjør veldig mye penger på de rentenivåene vi er vant med.

Med boliglån kommer spørsmålene på løpende bånd, men de viktigste for meg er å ha svar på disse to spørsmålene:

- Skal jeg betale inn ekstra på boliglånet?

- Hvis ja, hvor mye ekstra skal jeg betale inn?

Det er mange faktorer som spiller inn.

Rentenivået

Jeg har eksepsjonelt lave renter. Boliglånet er på 1.99%. Så lavere renter får jeg neppe dersom jeg skulle ønske å bytte bank. I forhold til inflasjonen som er høyere enn 1.99% så får jeg reellt sett betalt for å låne penger på boligen.

Mitt første boliglån var på rundt 4% rente og jeg tenker med grøss på hvordan mine foreldre hadde det på slutten av 80-tallet med boliglånsrenter langt over 10%. 4% hadde gått helt fint, men med 10% hadde både økonomien min og de fleste andres med lån gått overende. Det er ingen grunn til å tro på et rentenivå som dette igjen, men jeg må samtidig planlegge, og ta høyde for, at rentene går opp i løpet av de årene jeg skal betale ned på boliglånet.

Inntekten

Inntektene i Norge er høye i forhold til rentenivået. Lønnsutviklingen har fortsatt oppover mens rentene har gått ned. Det gjør at det er billig med lån sammenlignet med tidligere, og at jeg har mer penger til overs etter at avdraget på boliglånet er betalt. Dette er penger som jeg ikke bruker til ekstra forbruk, men som jeg heller vil bruke på ekstra sparing som for eksempel nedbetaling av lån.

Risikovilje

Jeg ønsker trygghet. Gjeldsgraden min skal ned. Selv om jeg har det komfortabelt nå så ser jeg frem til delmålet mitt om å ha to ganger inntekt i boliglån. Det er et stykke dit, men ved å betale ned ekstra så når jeg i det minste målet raskere. Jobben er trygg i uoverskuelig fremtid, men det er samtidig umulig å forutsi hva som skulle skje. Sykdom, finanskriser eller ulykker kommer aldri som planlagt. Rentene kan også gå i taket, og hvis jeg betaler inn ekstra så lenge rentene er så lave som de er nå vil jeg ha en romsligere økonomi hvis rentene skulle komme tilbake på et mer normalt nivå.

Hvor mye renter sparer jeg ved å betale inn ekstra?

Det er ikke revolusjonerende å si at hvis jeg betaler ned ekstra på boliglånet så kuttes nedbetalingstiden.

- Hvor mye renter må jeg betale på lånet totalt sett?

- Hvordan påvirkes rentene av ekstra månedlige innbetalinger?

- Hvis jeg betaler ned ekstra, hvordan påvirkes nedbetalingstiden?

- Hva blir den nye totalkostnaden på lånet?

Utgangspunktet er at renter er penger ut vinduet. At jeg får tilbake på fradrag for skatten forandrer ikke på det.

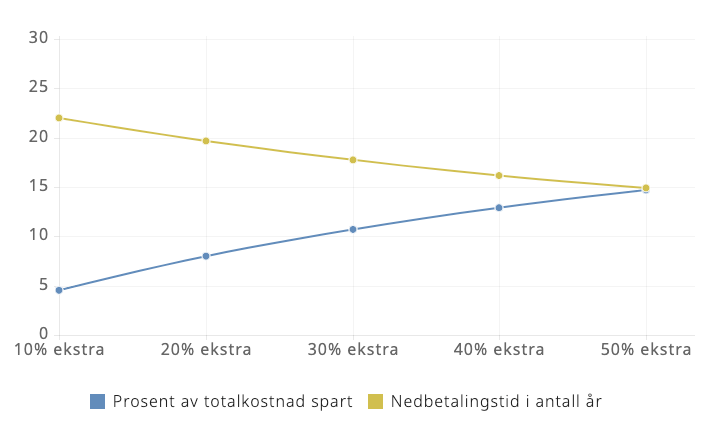

Grafen viser at effekten er størst på de første prosentene som betales ned ekstra. Hadde dette vært mitt lån så ville jeg på de første 10% ekstra i nedbetaling per måned spart tre års nedbetaling og 8% av den totale lånekostnaden. Prosentene mellom 40% og 50% gir “bare” ett drøyt år mindre nedbetalingstid. 50% ekstra innbetaling i måneden gir også bare drøye tregangeren i kortere nedbetalingstid sammenlignet med å betale ned 10% ekstra til tross for at det er fem ganger så mye innbetalt i måneden.

For 1.346 kroner i måneden på toppen av et terminbeløp på 13.459 kroner (uten gebyrer) så sparer jeg nesten 136.000 kroner og tre års nedbetalingstid.

Alle får vurdere egen økonomi, men jeg mener at dersom man ikke har råd til 10% ekstra innbetaling når renten er så lav som den er i dag så har man (og banken) gjort noe galt.

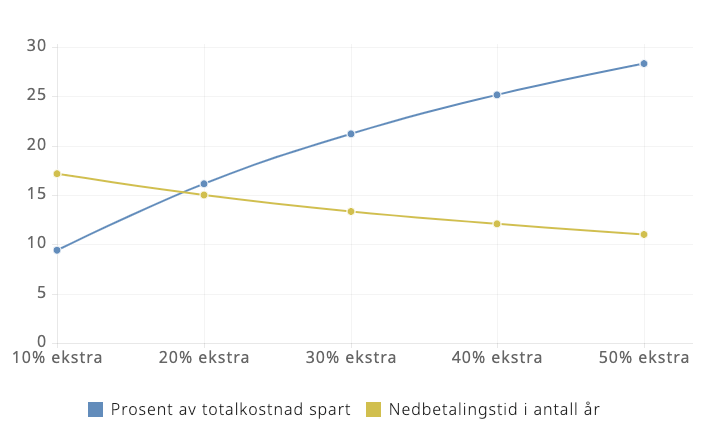

La oss si at det samme boliglånet er betalt ned til 2.500.000 kroner med 20 år igjen og at renten hopper magisk opp til 5%. Hvordan påvirker ekstra innbetalinger renten dette nivået?

Siden rentene er høyere blir det naturligvis en større effekt av innbetalingene. Samtidig vil det også være vanskeligere å betale inn mer ekstra når rentene er det dobbelte av det første eksempelet.

Konklusjonen er at jo tidligere jeg begynner å betale ned mer på lånet, desto større er gevinsten. Dette forårsakes av rentes rente effekten. Rentes rente brukes ofte om investeringer og aksjesparing, men det gjelder i aller høyeste grad også innbetalinger for renter.

Compound interest is the eighth wonder of the world. He who understands it, earns it ... he who doesn’t ... pays it.

— ALBERT EINSTEIN

Hvor mye ekstra skal jeg betale ned?

Et vanskelig spørsmål og også her er det mange faktorer som spiller inn. For å begynne å vurdere det tar jeg utgangspunkt i følgende liste.

- Kontantstrøm: Hvor mye har jeg igjen etter at alle faste kostnader er betalt.

- Total gjeldsgrad på alle lån sammenlignet med inntekt.

- Eventuelle andre lån som er dyrere som skal prioriteres først.

- Annen sparing: Nedbetaling av boliglån er sparing, men det er ikke nødvendigvis den beste formen for sparing når rentene er lave og den alternative avkastningen på børsene statistisk sett er høyere.

Jeg har prøvd meg litt frem og lagt meg på et nivå jeg synes er passende. Akkurat nå er det på drøyt 30% ekstra. Når jeg er vant til det nivået gir det meg en følelse av ekstra fleksibilitet hvis det dukker opp nye utgifter. Jeg har ikke bil, men jeg er sikker på at behovet vil melde seg i løpet av noen år. Enn så lenge så ser jeg ingen grunn til å gå til innkjøp av en, og når den kostnaden kommer kan jeg med god samvittighet minke nedbetalingen på bolig uten at jeg vil merke det på økonomien.

For å beregne dette har jeg benyttet meg av et regneark som jeg fant på denne bloggen. Det samme regnearket brukte jeg også for å regne på ulike scenarioer før jeg kjøpte min nåværende bolig.

Liker du det du leser? I så fall hadde jeg satt pris på at du deler det med andre som kan ha nytte av det.

Logg inn for å kommentere