Jeg liker ikke unødvendig kompleksitet. På mange fronter ønsker jeg å forenkle livet mitt for å bruke mental kapasitet der det betyr mest.

Forenklinger har jeg gjort på investeringer, men finansbransjen er eksperter på unødvendig kompleksitet. Kontraktene for aksjesparekonto og IPS er vidt forskjellige fra tilbyder til tilbyder. Det samme gjelder forsikringer. Fondskonto kan bety aksje- og fondskonto eller investeringskonto. Unødvendige gebyrer og administrasjonskostnader florerer.

Investering i aksjefond er dog stort sett greit. Å sette opp en konto hos Nordnet eller Sbanken med månedlig spareavtale er relativt smertefritt.

Men det kan alltid forenkles.

Tenk å slippe å forholde seg til et enormt fondsutvalg. Automatisk rebalansering basert på dine behov og økonomi. Å slippe å velge aksjefond selv. Bare vite at du får god eksponering mot markeder du ønsker til en billig penge. Fordi maskinlæring og kunstig intelligens gjør det bedre enn deg.

Det høres forlokkende ut.

Og nå brer sparerobotene om seg i Norge. Kjært barn har mange navn. Robotrådgiver. Fondsrådgiver. Sparerobot. Robotinvestor. Robosave. Alt er det samme i min verden, og i dette innlegget er det for det meste sparerobot det går i.

Så hva er en sparerobot?

Der faktorfond velger aksjer basert på størrelse, momentum og lignende skal en sparerobot velge en portefølje for deg basert på din økonomi, risikovilje og tidshorisont.

Jeg har lenge sett mot Betterment, Personal Capital og Wealthfront, og ønsket meg norske etterligninger. En totalleverandør for alle investeringer med finansiell rådgivning og glimrende rapportering. Som inkluderer integrasjon mot banken. En one-stop-shop for hele økonomien din. Med lave og flate kostnader.

Dessverre er ikke noen av dem tilgjengelig for norske kunder.

Men jeg har sett nærmere på tre norske spareroboter. Er det noen av Kron, Nordnet og Sbanken som faktisk frister?

Disclaimer

Jeg er kunde hos Kron, Nordnet og Sbanken. Ingen av partene har påvirket innholdet i dette innlegget, men jeg har en affiliateavtale med både Kron og Nordnet.

Det innebærer at hvis du blir kunde hos de via noen av lenkene i denne artikkelen får jeg en liten provisjon (uten ekstra kostnad for deg). Hvis du ønsker å støtte bloggen med flere slike artikler, så kan du gjerne benytte deg av de linkene.

Kron: Norges nye sparekonto

Kron er en relativt fersk aktør. Men en aktør det er verdt å se nærmere på. Som datterselskap til Norges største formuesforvalter, Formuesforvaltning, har de en stor og sterk aktør i ryggen som gir dem rammebetingelser andre fintech-startups bare kan drømme om.

Krons seks spørsmål

Spareappen til Kron stiller seks spørsmål om erfaring, risiko, tidshorisont og hva du ønsker å investere i.

- Erfaring: Har du investert før, og har du utdannelse eller arbeidserfaring fra finans? Til sammen fire valg der du må velge to.

- Tidshorisont: Hva er formålet med sparingen din? Her må du svare på ett av fem alternativer. Sparer du penger til pensjon, penger til bil eller noe midt i mellom. En fun fact er at Kron viser hvor mange andre som velger det samme. 19 prosent oppgir nå at de sparer til pensjon, mens hele 42 prosent sier de ikke har et mål (og blir dermed plassert i middels risikonivå).

- Risiko: Hvordan reagerer du når du hører media omtale børskrakk og dårlige tider i aksjemarkedet? Her må du svare på ett av fire alternativer. Mister du nattesøvnen eller er det en gylden mulighet til å få billige aksjer?

- Tema: Ønsker du å tilpasse hvor pengene dine spares?: Her kan du velge sju forskjellige tema: Indeks, miljøbevisst, teknologi, eiendom, likestilling, som Oljefondet eller Krons utvalgte.

Deretter fullfører du en spareplan ved å sette inn minst 10.000 kroner eller minst 1.000 kroner per måned.

Subjektiv mening om Kron

Jeg fattet interesse for Kron etter at de lanserte temaet Kron Indeks. Og temaer er det som gjør Kron ekstra interessant. Kostnader er oppgitt per tema, og 33 prosent av kundene velger Teknologi som har en kostnad på 0,86 - 1,00 prosent.

Kron Indeks har en kostnad på 0,22 - 0,24 prosent (de legger seg litt under KLP AksjeVerden og justerer prisen når KLP (og Sbanken) justerer prisen).

Det er billig.

Det er faktisk billigere enn det billigste globale indeksfondet du får på markedet som også er eksponert mot fremvoksende markeder.

Og det er verdt å dvele litt på hvorfor Kron Indeks er såpass billig.

Kron Indeks består av flere råbillige ETF’er som tilsammen skal følge MSCI World, men ETF'ene i Kron Indeks gir deg en større bredde enn MSCI World (over 3.000 selskaper mot MSCI Worlds 1.600).

ETF'er er ikke et alternativ for vanlig månedlig sparing på grunn av kurtasjen.

Fondene koster i seg selv under 0,1 prosent, og Kron tar 0,2 prosent honorar på toppen av forvaltningskostnadene.

Det virker rett og rimelig basert på hva du får. For det er flere ting jeg liker med Kron.

Appen er god, og du kan komfortabelt styre hele kundeforholdet gjennom den. Det er en sjeldenhet. Månedlig sparing og tema kan endres på ett minutt. Det er endringer som tar betraktelig lengre tid uten en god app.

Jeg er glad i relevante nyheter i kortform. Men oppdateringene kommer sjelden. Eksempel på oppdatering kan være at du har 0,2 prosent av porteføljen i Nike, og aksjen faller tre prosent på grunn av #NikeBoycott fordi de brukte Colin Kaepernick som frontfigur for sin nye reklamekampanje.

Her bør det komme en oppdatering når det viste seg noen dager senere at kampanjen var en genistrek som gjorde at nettsalget økte 31 prosent med påfølgende aksjekursstigning.

Med andre ord mener jeg at enten må begge nevnes, hvis ikke er det best uten nyheter. Så kan det også diskuteres om tre prosent fall av 0,2 prosent av porteføljen er verdt å nevne i det hele tatt.

Men jeg setter likevel pris på det.

Den andre formen for oppdateringer i appen er månedsoppdateringer. Den har de truffet bra på.

Det er uansett ikke så viktig sammenlignet med automatisk rebalansering av porteføljen.

Det skjer hvert kvartal noe som gjør at du kan slippe å bruke tid på investeringer i det hele tatt.

Jeg oppfatter ikke Kron som en spesielt avansert robot. Det ligger noen algoritmer bak, men fokuset er på formål, tidshorisont og risikovilje. Det er greit, men det er ingen spørsmål som tar høyde for økonomien til kunden annet enn et råd basert på alder og inntekt.

Temaer synes jeg er kult. Men jeg ønsker eksponering mot både teknologi, miljø og likestilling. Det er spennende temaer, men grunnmuren vil jeg ha i billige indeksfond. Siden jeg kun kan velge ett tema vil jeg aldri flytte hele porteføljen til Kron. Her må de introdusere vekting.

Som potensiell kunde er det vanskelig å vite hva du investerer i hvis du ønsker å prøve Kron.

Temaene kommer med eksempelaksjer. For den miljøbevisste er Tesla og Tomra eksempler. Det er dessverre alt du får vite om hvilke aksjer og hvilke aksjefond porteføljen har før du må signere via BankID for den spareplanen du har valgt.

Det vil jeg tro gjør det vanskeligere å få nye kunder siden det gir litt usikkerhet.

Du må på innsiden før du innser hvor spennende Kron faktisk er.

Nordnet: Fondsrådgiveren

Nordnet lanserte robotrådgiveren i Sverige i august 2017. Versjonen som er tilgjengelig i Norge heter Fondsrådgiveren og skreddersyr en fondsportefølje som er tilpasset deg, din risikoprofil og din økonomi.

Det tar bare et par minutter å svare på spørsmålene, og de velger fond med best risikojustert avkastning.

Fondsrådgiverens 15 relevante spørsmål

Fondsrådgiveren har mange spørsmål, men du får kun 15 av de hver gang du prøver. Ved flere gjennomføringer vil noen spørsmål være forskjellige, men de følger samme tema.

Under er et eksempel på en gjennomgang jeg har hatt.

Fondsrådgiverens spørsmål om risiko:

- Sammenlignet med andre, hvor stor er din risikovillighet: Lavere, gjennomsnittlig eller høyere.

- Foretrekker du generelt tryggere investeringer og er villig til å ofre avkastning for stabilitet: Ja/nei.

- Hvor mye kan investeringen falle før du syntes det er ubehagelig: Fire valg. Fra under ti prosent til mer enn 50 prosent.

- Hva sparer du i, i dag?: Fem valg. Fra Bankkonto til derivater.

- Har du tidligere gjort risikofulle investeringer, fordi du syntes det var spennende?: Ja/nei.

Fondsrådgiverens spørsmål om økonomien din:

- Kan du betale en uventet regning på 20.000 kroner innen én uke?: Ja/nei.

- Hvor stor del av inntekten din (etter skatt) sparer du i dag? Fire valg. Fra mindre enn 2.000 kroner til mer enn 10.000 kroner.

- Eier du egen bolig?: Ja/nei.

- Hvor mange barn forsørger du?: Fire valg. Fra ingen til 5+.

- Hva er belåningsgraden i boligen din: Mindre enn 50 % til mer enn 70 %.

Fondsrådgiverens spørsmål om formålet med investeringen:

- Hva er hovedformålet med sparingen/investeringen din? Fire valg. Fra vet ikke til pensjon.

- Hvor gammel regner du med å være når du går av med pensjon? Fire valg, fra 55 til 70 år.

- Hvor viktig er denne sparingen/investeringen for din økonomiske trygghet?Fire valg. Fra ikke viktig til veldig viktig.

- Hvor sannsynlig er det at du må avbryte sparingen/investeringen før planlagt?: Fire valg. Fra veldig usannsynlig til veldig sannsynlig.

- Hvor mye av månedslønnen din har du til overs etter at de faste kostnadene og vanlige variable kostnadene har blitt betalt? Fire valg. Ingenting til mer enn 10.000 kroner.

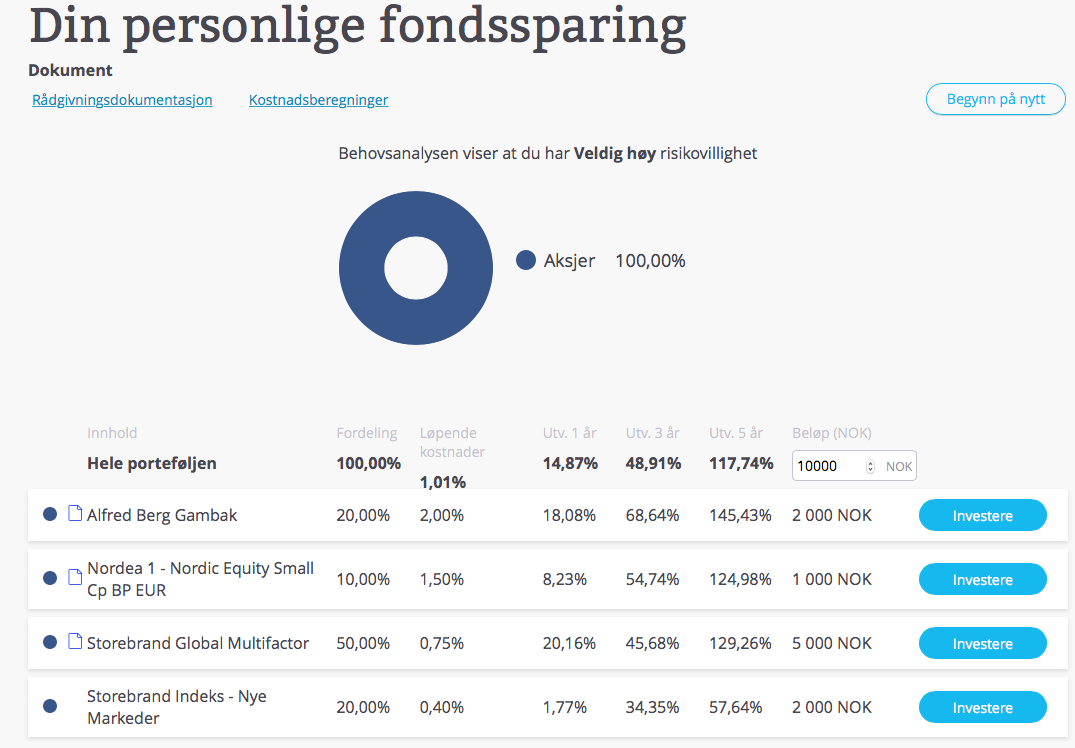

Deretter får du en pent presentert portefølje bestående av noen aksjefond, link til rådgivningsdokumentasjon (det vil si spørsmålene og svarene du nettopp ga) og kostnadsberegninger.

Subjektiv mening om Nordnets fondsrådgiver

Fondsrådgiveren til Nordnet gir deg et forslag til fondsportefølje som i hovedsak består av disse aksjefondene.

Går du over på rentesiden vil du i skrivende stund få Forte Obligasjon (0,50 prosent) som det første obligasjonsfondet.

Min første tanke er at fondsrådgiveren velger fond som har et godt rykte på seg. Fondene velges ut i fra de fondene som har gjort det best sammenlignet med samtlige fond som er tilgjengelig på Nordnets plattform.

Utvalget av fond i porteføljen velges ut i fra en kvantitativ modell som vurderer fond basert på historisk avkastning og andre kriterier. […] Tanken er at modellen skal premierere fond som har levert høy og jevn avkastning under ulike tidsperioder og markedsforhold. — Fondsrådgiveren til Nordnet

Det er ingen indeksfond som vil toppe en slik liste, og derfor blir foreslått fondsportefølje også i dyreste laget. 100 prosent aksjer gir en totalkostnad på 1,01 prosent.

Porteføljen til fondsrådgiveren er ikke ulik porteføljen til spareøkonom Bjørn Erik Sættem. Men han har også sagt skrevet at indeksfond bør være fundamentet i en portefølje.

Selv om metoden for utvelgelse av fond virker logisk så savner jeg større vekting av indeksfond.

Hadde de lagt til et globalt indeksfond med 50 prosent vekting hadde det vært noe annet. Jeg har selv litt Storebrand Global Multifactor. Indeks mot fremvoksende markeder er lett å forsvare, og Gambak, til tross for kostnaden, gjør det godt i et marked som egner seg for aktivt forvaltede fond.

Robotrådgivning kan gjøre et par ting på kostnadssiden for en bank. Det kan redusere utgifter på personell, men det kan også øke returprovisjonen gitt fondene som anbefales. Jeg mistenker ikke Nordnet for å bevisst gå etter høyere returprovisjon, men det er noe jeg alltid har i baktankene når jeg prøver slike løsninger.

Returprovisjon er den delen av forvaltningskostnadene som tilfaller Nordnet, og den er typisk halvparten av forvaltningskostnadene for aksjefond.

Når det gjelder selve roboten fremstår fondsrådgiveren som en skikkelig robot med mange valg, mange spørsmål med svært mange permutasjoner. Det gjør at jeg ved første øyekast stoler på rådene den gir (ihvertfall med tanke på fordelingen av aksjer og renter).

Ved en gjennomgang svarte jeg at jeg ønsket stabilitet fremfor avkastning, at risikoviljen min var gjennomsnittlig, og at jeg var forsiktig med tanke på usikkerhet. Likevel fikk jeg en portefølje med svært høy risiko og 100 prosent aksjer fordi tidshorisonten var pensjon og mer enn 20 år frem i tid.

For kunden vil det oppfattes som en merkelig anbefaling, men det er en riktig anbefaling som vil gi høyere pensjon enn hvis den typen kunde hadde valgt fond selv. Bra!

I tillegg har jeg også prestert å svare så inkonsekvent at de ikke hadde noen porteføljer som passet ønsket risikonivå.

Dessverre kan du ikke enkelt sette opp en portefølje basert på forslaget. Fondene må kjøpes enkeltvis, og det er heller ingen automatisk rebalansering over tid.

Med andre ord er det kun et fondsforslag.

Denne versjonen av fondsrådgiveren er nok relativt midlertidig. I Sverige har Nordnet en “ordentlig” robot som heter Robosave (og robosave.no går rett til Nordnets sider).

Den blir ikke gratis. Med 0,5 prosent per år og på toppen av det tar de forvaltningsgebyret til ETF’ene de handler. Men er det et steg mot et norsk Betterment kan det være verdt det for mange.

Prøv Nordnet ved å følge annonselenken under.

5830 andre er med. Bli med du også!

Jeg leser mange artikler. De beste sender jeg til deg. I tillegg blir du oppdatert ved nye innlegg, og om annet gøy som skjer.

Sbanken: Spareroboten

Sbanken er en heldigital bank med stort sett gode løsninger. Jeg bruker Sbanken til daglig fordi jeg mener det er den beste, og enkleste, banken å bruke i hverdagen.

Som leder for innovasjon og utvikling er Christoffer Hærnes verdt å følge med på. Han er en visjonær, og ikke lenge etter at han begynte i Sbanken kjøpte de robotrådgiver-selskapet Quantfolio.

Spareroboten til Sbanken følger moderne porteføljeteori som kort fortalt er å komme opp med en portefølje som gir høyest forventet avkastning basert på den risikoen du er villig til å ta.

Sparerobotens 12 spørsmål

Sbanken stiller deg 12 spørsmål basert på tidshorisont, risiko, erfaring, ønske og personlig økonomi.

- Hvor lenge ser du for deg å spare? Fem valg. Fra vet ikke til over ti år. Velger du vet ikke får du tilbake at de setter en horisont på 5-10 år.

- Hvilket formål har du med sparingen din? Fire valg. Fra trygg plassering til høy avkastning.

- Hva tror du at du gjør hvis det kommer et kraftig markedsfall? Fire valg, fra selger alt til kjøper mer.

- Hvilken erfaring har du med handel av aksjer og fond? Tre valg. Fra ingen til omfattende.

- Hvilken erfaring har du med handel av aksjer og fond? Denne gang om arbeidserfaring. Fra ingen utdanning, til utdannelse og arbeidserfaring.

Spareroboten har ett spørsmål om tema:

- Er det noen trender eller regioner du har ekstra tro på? Ingen, USA, Asia, Europa eller lavkarbon.

Sparerobotens spørsmål om din personlige økonomi:

- Hvor mye har du i inntekt hver måned etter skatt? Beløp som kommer inn på konto.

- Hvor mye bruker du hver måned? Inkludert spareavtaler.

- Hvor mye har du i bankinnskudd? Alt på bankkonto og sparekonto som er tilgjengelig. Gjelder ikke BSU, fond og aksjer.

- Hvor mye har du i samlet gjeld? Inkluderer all gjeld. Kredittgjeld, studielån, boliglån og så videre.

- Har du mer gjeld enn verdier? Ja/nei.

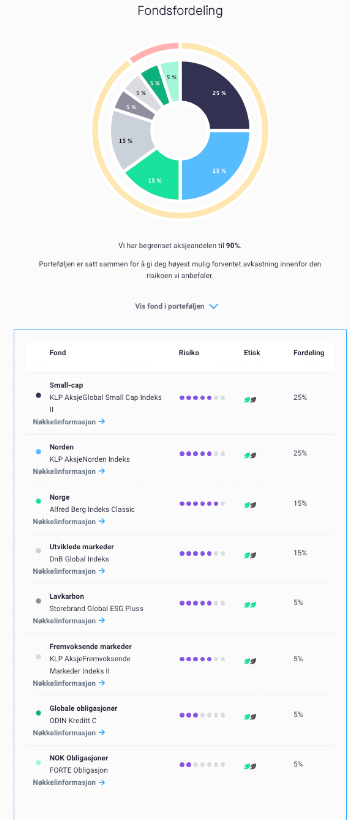

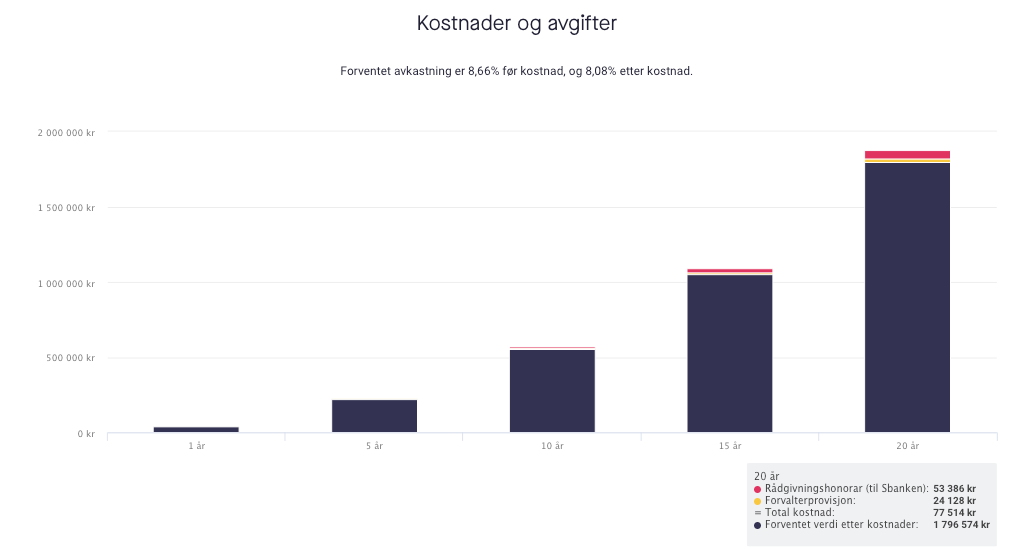

Resultatet er testens beste rapport over hvilke fond som velges, hvilke sektorer som er valgt, kostnader over tid og ikke minst kostnader per fond med hvor stor andel returprovisjon Sbanken tar.

Subjektiv mening om Sbankens sparerobot

Gjennom Quantfolio har Sbankens sparerobot testens eneste virkelig sparerobot. Den er ikke låst til et gitt antall forutbestemte porteføljer, men står helt fritt til å velge vekting av fond og preferanser basert på svarene dine.

Spareroboten gir deg en portefølje som består av billige indeksfond og dyre obligasjonsfond.

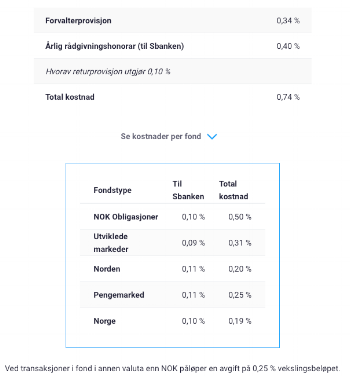

Det ironiske er at du blir straffet hvis du ønsker lav risiko med en kort tidshorisont. En portefølje med 90 prosent aksjer koster 0,58 prosent mens en portefølje med 60 prosent aksjer koster 0,74 prosent.

Det gir ikke mening for meg.

Mesteparten av kostnaden er 0,4 prosent årlig forvaltningsgebyr som Sbanken tar av fondsporteføljen som spareroboten foreslår. Dette er inkludert returprovisjon, så i praksis er det 0,28 prosent på toppen for en portefølje med 90 prosent aksjer.

Jeg liker at de foreslår indeksfond, og Sbanken sier begrunnelsen for indeksfond er at det er vanskelig å slå indeks over tid. Men det blir ikke enklere når du betaler 0,28 prosent på toppen.

Å betale 0,28 prosent eller mer for å få kombinasjonen av indeksfond og halvdyre obligasjonsfond føler jeg er dårlig verdi.

Men halvdyre obligasjonsfond har naturlig forklaring med at Sbanken bruker aktivt forvaltede rentefond fordi de tror renten skal opp. Med det mener de at billige rentefond vil falle i verdi siden de er investert i statsobligasjoner.

Foruten Kron Indeks er det den billigste løsningen jeg har funnet. Likevel føles det altfor dyrt siden de tar betalt for å anbefale indeksfond.

I tillegg synes jeg de overvekter Norge og Norden med 40 prosent, men det er smak og behag.

Ellers har spareroboten en del gående for seg. Den har større fokus på personlig økonomi enn sine konkurrenter. Det er naturlig siden Sbanken er en bank.

Det er flere sjekker på inntekt og økonomi, og hvis du oppgir at du har mer gjeld enn verdier, og at noe er kredittgjeld vil spareroboten avsluttes.

Den kommer også med forslag for hvor mye månedlig sparebeløp bør være basert på tallene du oppgir.

Dette rådet ble gitt **14.10.2018 13:55** og ansees på dette tidspunktet som egnet for dine behov innenfor de økonomiske rammene som defineres over. Vi anbefaler deg å begrense månedlig sparebeløp til **3000 kroner** og engangsinvestering til **160 000 kroner**. — Eksempel fra spareroboten til Sbanken

Sbanken introduserer såvidt konseptet med tema. Du kan velge lavkarbon, men i en portefølje med 50 prosent aksjer fikk jeg fem prosent i Storebrand Global ESG Plus. Valg av USA gir fem prosent i et indeksfond mot USA.

Det monner ikke.

Min erfaring er at de som virkelig bryr seg om bærekraftige investeringer vil ha nærmere 100 prosent i bærekraft enn fem prosent. Uansett om det er fornuftig eller ikke.

Sbanken er den mest transparente når det kommer til kostnader. Returprovisjon per fond er vedlagt. Grafer over hvor mye Sbanken forventer å tjene per år er også vedlagt.

Men akkurat nå er det ikke en komplett løsning.

Du får ingen jevnlig rebalansering med på kjøpet av de 0,4 prosentene de tar årlig. Grunnen til at det ikke er rebalansering er at Sbanken ikke har konsesjon for å drive forvaltning på vegne av kunder.

TIL SPAREROBOTEN TIL SBANKEN:Sparerobot - Sbanken

DNB: DNB Spare

Spareappen DNB Spare ble lansert i 2017 for å gjøre sparing morsommere for DNB-kunder. Den inkluderte sparemål, sparing til vanlig konto, aksjesparing og fond. Egentlig inkluderte den ikke noe annet enn det du kunne gjøre fra nettbanken.

Nå er appen utvidet med egen fondsrådgiver som er en sparerobot som er god nok til å konkurrere med de andre i testen.

DNB Spares 20 spørsmål

Ingen har flere spørsmål enn DNB Spare. Spørsmålene er fordelt inn i fire deler. Først litt innledende om hvor mye du ønsker å spare og hvilken sparehorisont du har. Deretter kommer det spørsmål om risiko, kunnskap og totaløkonomien.

- Bor du fast i USA? Ja eller nei. Svarer du ja kan de ikke gi råd og spareroboten avsluttes.

- Hvordan vil du spare? Ønsker du å spare et engangsbeløp, månedlig eller begge.

- Hvor mye vil du spare? Summen du ønsker å spare.

- Hvor lenge ser du for deg å spare? Fem alternativer. Mindre enn ett år, 1-2 år, 3-5 år, 6-9 år eller lengre enn 10 år.

DNB Spare har tre spørsmål om risiko.

- Hva tenker du om at sparepengene dine kan svinge i verdi:? Skremmende, ubehagelig, det går greit eller at du ser på det som en mulighet.

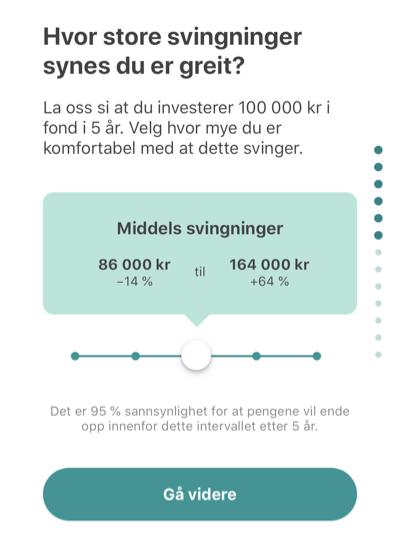

- Hvor store svingninger synes du er greit? Her får du fem eksempler på hvor store svingninger du er komfortabel med med et eksempel på hvor mye 10.000 kroner vil være verdt om fem år. Middels svingninger er fra -14 prosent til +64 prosent. Små svingninger fra -3 prosent til +45 prosent og store svingninger er fra -42 prosent til 116 prosent. Uten å ha kunnskap om aksjemarkedet virker det nesten bedre med små svingninger enn store svingninger da det føles bedre å maksimalt (innenfor 95 prosent sannsynlighet ifølge appen) at 10.000 kroner kun kan gå ned til 9.700 kroner med små svingninger sammenlignet med 5.800 kroner med store svingninger.

- Hva ville du tenkt ved et kraftig markedsfall? Tre alternativer basert på et eksempel på hvor mye en portefølje på 100.000 kroner falt under finanskrisen i 2008. Jeg ville blitt redd og solgt alt, ville beholdt roen og ikke gjort noe eller vil se på det som en mulighet for å kjøpe mer.

DNB har fem spørsmål om kunnskap og erfaring.

- Hvilken erfaring har du med handel av aksjer eller fond? Fire valg: Har aldri hatt, litt erfaring, mer enn fem års erfaring eller omfattende erfaring og handler svært ofte.

- Hvilke spareprodukter har du eller har du hatt? Rentefond, aksje- og kombinasjonsfond, enkeltaksjer. Her kan du velge ingen eller alle.

- Har du jobb eller utdannelse som gjør at du forstår risikoen ved fondssparing? Ja eller nei. Svarer du ja får du et nytt spørsmål om det er utdannelse eller jobb som gjør at du forstår risikoen.

- Har et fond med flere aksjer vanligvis lavere risiko enn en enkeltaksje? Ja, nei eller vet ikke.

- Kan et rentefond falle i verdi i et stigende rentemarked? Ja, nei eller vet ikke.

Spørsmål om totaløkonomien

- Omtrent hvor mye får du utbetalt i måneden? Summen du får utbetalt.

- Omtrent hvor mye har du rom for å spare i måneden? Summen du kan spare.

- Har du konto, fond eller aksjer i andre banker enn DNB? For å kunne gi deg gode råd trenger ønsker DNB å vite mer om din totaløkonomi. Her må du svare ja eller nei.

- Omtrent hvor mye penger har du utenfor DNB? Summen du har utenfor DNB.

- Eier du bolig eller annen eiendom? Ja eller nei.

- Omtrent hva er verdien på din del av eiendommen? Skriv inn det boligen er verdt.

- Har du lån? Ja eller nei.

- Er noe av dette forbrukslån eller kredittgjeld?Ja eller nei. Svarer du ja får du beskjed om at det kan være lurt å betale dyre lån først, men den avsluttes ikke

Etter dette blir du plassert i en av seks porteføljer der hver tallet representerer andel aksjer i porteføljen. I parentes er fondenes beholdning akkurat nå (basert på Morningstar).

- DNB Spare 100 (70 prosent DNB Global Indeks, 20 prosent DNB Norge Indeks og 10 prosent DNB Global Emerging Markets Indeks)

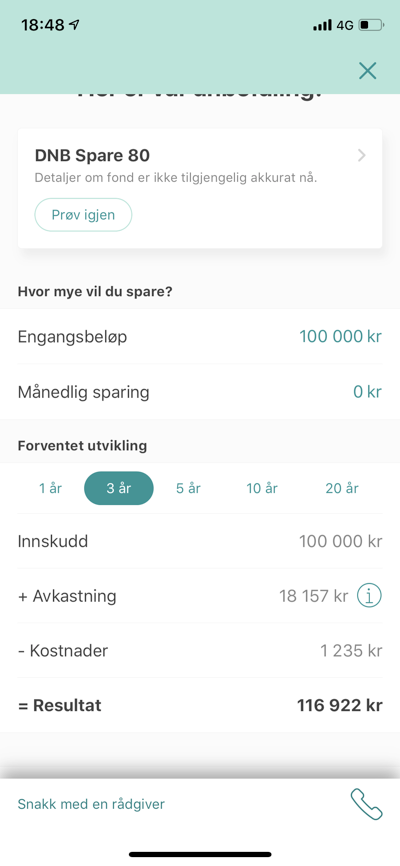

- DNB Spare 80 (56 prosent DNB Global Indeks, 16 prosent DNB Norge Indeks, 9 prosent i DNB Global Credit, 9 prosent i DNB Obligasjon (III) og 7 prosent i DNB Global Emerging Markets Indeks).

- DNB Spare 50 (50 prosent i aksjer, 40 prosent i obligasjoner og 10 prosent i kontanter).

- DNB Spare 30: (30 prosent i aksjer, 50 prosent i obligasjoner og 20 prosent i kontanter).

- DNB Rentespar: 100 prosent i DNB Likviditet.

Alle porteføljene koster 0,35 prosent foruten DNB Rentespar som koster 0,40 prosent.

Subjektiv mening om DNB Spare

DNB kommer sent, men godt med en sparerobot i en app. Førsteinnntrykket er veldig bra. Appen er pen og er en totalløsning for all sparing i DNB.

Spørsmålene er mange og tilsynelatende fornuftige. Brukeropplevelsen er god.

Du ender opp med en av seks porteføljer med varierende grad av aksjeandel. Svarer du offensivt vil du få DNB Spare 100 som har 100 prosent aksjer og er et fond-i-fond som investerer i de underliggende fondene DNB Global Indeks, DNB Fremvoksende Markeder Indeks og DNB Norge Indeks.

Jeg ble positivt overrasket over prisingen av porteføljene og at DNB Spare utelukkende går for indeksfond når det kommer til aksjefond. 0,35 prosent er billigere enn alle bortsett fra Kron Indeks.

Det kommer ikke frem av appen eller av DNBs nettsider, men DNB Spare skal ifølge de jeg snakket med hos DNB rebalansere porteføljen din for deg. Det er veldig bra og noe kun Kron og Nordeas Nora gjør av de andre sparerobotene.

Graver jeg litt dypere er det imidlertid flere ting jeg ikke liker.

Det viktigste er at jeg mener de bommer på vektingene av spørsmålene rundt risiko. Hvis jeg maksimerer alt på risiko (svingninger gir muligheter og at jeg ser på et kraftig markedsfall som en kjøpsmulighet), setter tidshorisont til ti år eller lenger, skriver jeg at jeg har jobb som gjør at jeg forstår risikoen, har fem år eller mer erfaring med sparing i aksjer og fond og svarer riktig på andre spørsmål om kunnskap og erfaring, så kommer hele porteføljevalget ned til ett spørsmål:

Hvor store svingninger synes du er greit? Velg hvor mye du er komfortabel med at dette svinger:

- Veldig små svingninger gir DNB Rentespar.

- Små svingninger gir DNB Spare 30.

- Middels svingninger gir DNB Spare 50.

- Store svingninger gir DNB Spare 80.

- Veldig store svingninger gir DNB 100.

Jeg antar DNB kommer til å rette på dette, men når hele porteføljen bestemmes basert på ett spørsmål om hvor komfortabel en person er, så er ikke det godt nok. Spareroboten bør lære opp DNB-kundene til at de kan tåle mer svingninger enn det de tror de er komfortable med basert på andre spørsmål om risiko.

Når det gjelder DNB Rentespar er jeg ingen tilhenger. For 0,4 prosent i årlige kostnader får du i praksis DNB Likviditet (IV) som måler seg mot statsobligasjoner og har en annualisert avkastning siste fem år på 1,62 prosent. Det er dårligere enn høyrentekonto og det skal du betale dobbelt av det det DNB Likviditet (IV) egentlig koster. Det er dog formildende at det på oppsummeringen står at DNB Rentespar er et alternativ til å ha pengene på bankkonto.

Et titalls personer har jobbet i to måneder med spareroboten og det de har brukt mest tid på er å finne spørsmålsstillinger som folk forstår.

Det ser jeg ikke igjen. Spørsmålet “har du jobb eller utdannelse som gjør at du forstår risikoen ved fondssparing?” er stilt på en sånn måte det fremstår som umulig å tilegne seg forståelse for risiko ved fondssparing utenom utdanning eller arbeidslivet. Skal jeg svare ærlig må jeg svare nei på det spørsmålet.

Jeg ser heller ikke poenget med å svare på hvor mye penger jeg har i fond utenfor DNB. Det har DNB ingenting med å gjøre, og jeg antar det er fordi DNB ønsker å få pengene flyttet over.

Dette kan virke som flisespikkeri, men som Norges største bank og uttalt teknologibedrift stiller jeg kanskje høyere krav til DNB enn andre når de lansererer nye produkter. Et eksempel er hvis jeg vil redigere porteføljen og får spørsmålet om et kraftig markedsfall igjen:

Når det kommer til valg av fond er jeg som nevnt veldig fornøyd med at de velger indeksfond.

Samtidig er det også litt skuffende at det ikke er mulig å velge tema. DNB har noen av de mest spennende aktivt forvaltede bransjefond i DNB Miljøinvest, DNB Teknologi og DNB Healthcare. Å inkludere dem i temabaserte porteføljer til en rimelig penge burde være en no-brainer.

Når det kommer til resultatet på porteføljen bør de lage noen fine grafer for å vise rentes rente effekten i stedet for å få presentert en sum. En sum etter 20 år med sparing er ikke like overbevisende som en graf som viser effekten av langvarig månedlig fondssparing.

Målgruppen for DNB Spare er de som ikke sparer i dag.

Fondsrådgiveren retter seg hovedsakelig mot forbrukere som ikke sparer i dag. Mer interesserte kunder kan selv velge blant flere hundre fond, handle aksjer og sette opp sparemål i appen. — Tine Elvevold Fenz i DNB

Og for dem treffer appen bra. At de betaler 0,35 prosent for en portefølje med 100 prosent aksjer som passer deres økonomi er godt innenfor. Det håper jeg DNB lykkes med.

4.000 har satt opp spareavtale ifølge siste Dine Penger. Håpet mitt er at de har fått riktig risikonivå hvis ikke gjør de seg selv en bjørnetjeneste med å velge DNB Spare og ikke andre alternativ.

Konklusjonen min er at appen er veldig god. Potensialet er stort når DNB Spare samler alt av fondssparing, sparemål og pensjon i samme appen som selve spareroboten. I så måte er det den beste appen. Det er bare så synd at det mangler litt på testingen.

Alle de andre appene jeg har testet i denne artikkelen hadde vært på markedet en stund før jeg testet dem så at DNB Spare har noen barnesykdommer kan jeg leve med så lenge de fikser dem.

TIL SPAREROBOTEN TIL DNB: DNB Spare

Hvem er best av Kron, Nordnet, DNB og Sbanken?

For meg er det (selv etter testen av DNB) Kron.

Kron satser alt på ett kort. Og med en stor aktør i ryggen gir det meg trygghet om at de er her for å bli. “Do one thing, and do it well” er ofte bedre enn å prøve å gjøre alt bra.

For DNB, Nordnet og Sbanken er spareroboten en liten del av et stort økosystem av finansielle tjenester. De vil ha mange forskjellige prioriteringer noe som gjør at Kron ligger lengre fremme på mange fronter siden de kan fokusere på en ting.

Kron har nok også brukt mer tid på brukeropplevelsen enn på å utvikle selve roboten.

At valget falt på Kron har også med mine relativt ukompliserte krav med en oversiktlig økonomi: Å spare billigst mulig med en veldig lang tidshorisont.

Jeg ser på Kron Indeks som et godt alternativ til de etablerte for de som ønsker å investere billig, globalt, langsiktig og fritt for kompleksitet. Men i Kron Indeks mister jeg det bærekraftige perspektivet sammenlignet med et globalt indeksfond som er forvaltet av for eksempel Storebrand.

Kron er noe nytt. Det er alltid gøy. Appen og brukeropplevelsen er god. Og det koster meg ingenting å prøve det.

Konklusjonen er at jeg testet en robot, og fant en løsning som er den billigste på markedet. Sånt liker jeg.

Men før de lanserer vekting kommer jeg ikke til å investere i andre temaer.

Når skal du bruke sparerobotene til DNB, Nordnet eller Sbanken?

Generelt sett er det er viktig å stille seg spørsmålet om rådene du får fra sparerobotene er gode råd. Jeg har ukompliserte krav. Lang tidshorisont og høy risikovilje.

Er jeg fornøyd med rådene robotene gir meg? Foruten DNB er jeg det. DNB gir gode råd på maks risiko, men ellers er jeg ikke fornøyd.

For Nordnet og Sbanken er jeg fornøyd med rådene jeg fikk da jeg prøvde å lure robotrådgiverne.

Både Sbanken og Nordnet har sine bruksområder. Begge er mer avanserte roboter enn Kron.

Hvis jeg var usikker på vektingen mellom aksjefond og rentefond hadde brukt fondsrådgiveren til Nordnet.

Men jeg hadde ikke kjøpt alle de fondene siden jeg har en forkjærlighet for billige indeksfond

Hvis jeg var usikker på vektingen, og var usikker på egen økonomi hadde jeg brukt spareroboten til Sbanken.

Hos Sbanken kunne jeg godt kjøpt fondene. Men ikke gjennom spareroboten.

Hvis jeg var DNB-kunde ville jeg fortsatt hos DNB med DNB Spare, men uten å kjøpe fond gjennom spareroboten.

Vi er langt unna Betterment

Jeg tror de aller fleste nordmenn godt kunne hatt sparerobotporteføljer enn porteføljer valgt av banken eller selvvalgt.

Men selv om jeg kan virke i overkant kritisk, er alle løsninger gode løsninger som jeg tror vil hjelpe den gjennomsnittlige norske fondssparer.

Det er ingen vits å hvile på laurbærene for at det er laget en løsning som foreslår en fondsportefølje.

Jeg vil ha ett sted der jeg kan legge alle pengene mine. Med integrasjoner mot banken. Rapporter over formue, forbedringer basert på mine nåværende fondsvalg. Rapporter over utgifter også. Oversikt over kostnader på fondssparingen. Med grafer som forteller meg alt jeg trenger å vite. Hvordan jeg ligger an mot relevante indekser. Integrert med både IPS og pensjonskapitalbevis i ett grensesnitt. Og til slutt nyheter i kortform som er relevant for meg.

Det er lov å drømme.

Andre spareroboter: Nordeas Nora

Nordea har spareroboten Nora, og basert på det jeg har lest er den ikke ulik de tre andre.

Målet for Nordea er at Nora skal være et lavterskeltilbud for å komme i gang med fondssparing. Etter ti spørsmål (blant annet om månedlig inntekt og hvor mye du kan sette av til fondssparing i måneden) får du en skreddersydd portefølje av Nora-fond som passer ditt risikonivå.

Prisingen er fra 0,60 prosent og oppover.

Det er en lav inngangsbillett med 100 kroner i måneden. I motsetning til Sbanken og Nordnet vil Nora rebalansere porteføljen jevnlig. Det er positivt.

Du må være kunde i Nordea for å prøve Nora, og det er også grunnen til at jeg ikke har fått gjort en skikkelig test.

Vil du ha flere slike artikler?

Bli kunde hos noen av de under og støtt bloggen.

Hva med Nordnet Smarte Porteføljer?

Det er ikke en sparerobot lenger. Nordnet har fjernet kravet om testing før du får lov å kjøpe fondet. Uansett er Nordnet Smarte Porteføljer et såpass komplekst produkt at det fortjente et eget innlegg.

Les mer: 12 ting du må vurdere før du kjøper Nordnet Smarte Porteføljer

Logg inn for å kommentere